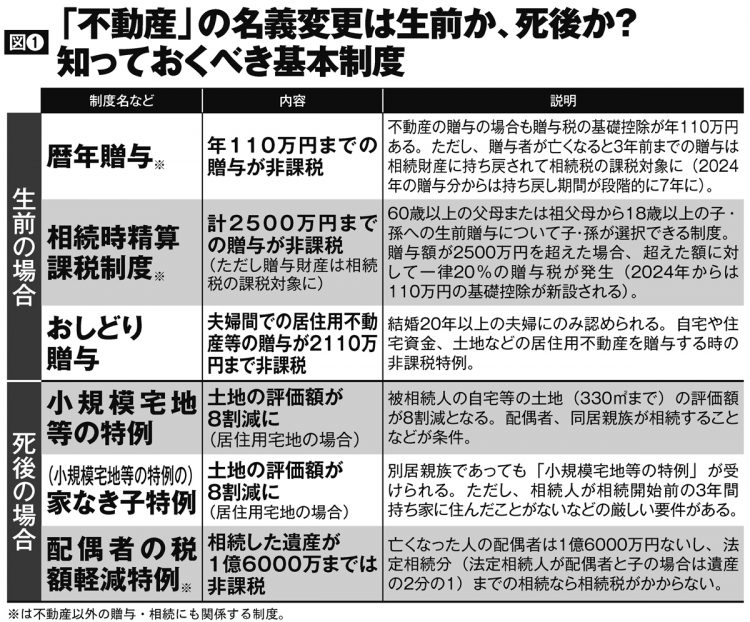

「不動産」の名義変更は生前か、死後か? 知っておくべき基本制度

ではまず、親が生きているうちに子に不動産を贈与する選択には、どのような利点があるのか。

「生前に渡す場合、親が贈与する相手、タイミングを決定できるメリットがあります。死後の相続で特に遺言書が残されていない場合は、複数の相続人が違った主張をして争いになりかねない。

また、生前であれば名義変更するタイミングでの評価額に基づいて贈与税が課されるので、将来値上がりが見込める土地などは早めに贈与しておくことで節税になり得ます。親よりも子が運営したほうが大きな家賃収入などが見込めそうな収益不動産を先に渡しておくといった選択肢もあるでしょう」(木下氏)

「おしどり贈与」は得か

ただし、注意点もあると木下氏は続ける。

「生前の名義変更に際しては贈与税に加え、相続時なら必要ない不動産取得税がかかるし、登録免許税も相続時と比べて税率が5倍になってしまう。そうした諸経費の存在を認識したうえで判断する必要があります」

単純に“早く済ませたほうがいい”という話ではないからこそ、関連する諸制度を知ったうえで、検討する必要がある。別掲の図は不動産の名義変更に際して知っておきたい制度をまとめたものだ。木下氏が言う。

「不動産の生前贈与に際して活用できる可能性がある仕組みの一つに『相続時精算課税制度』があります。この制度を使うと、2500万円までの贈与には贈与税が課されません。相続の発生時(親が亡くなった時)に贈与していた分も合わせて相続税が計算されます。ただ、この制度を使った場合も前述した不動産取得税などの諸経費は発生してしまう。どうしても早いタイミングで親から子に名義を移したい場合を除いて、メリットは限定的と言えるでしょう」