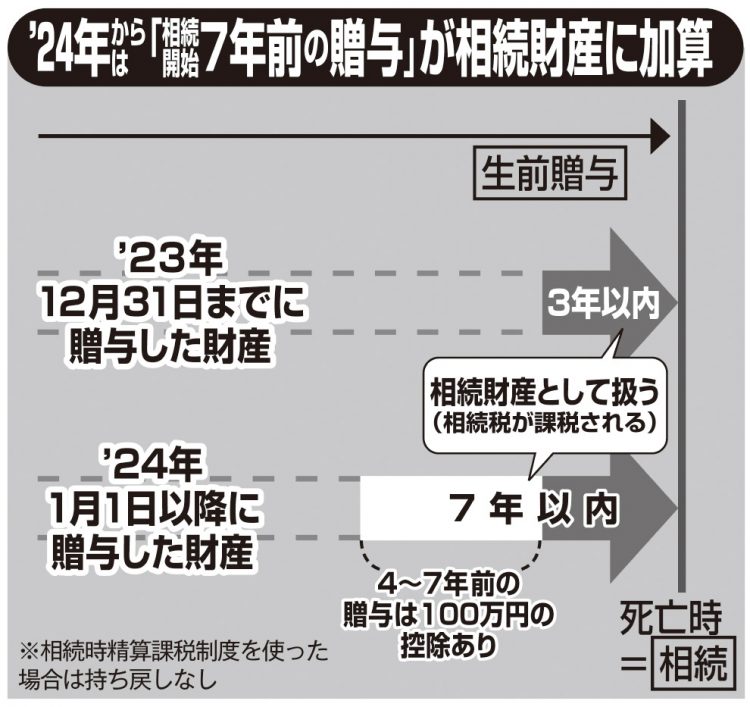

2024年からは「相続開始7年前の贈与」が相続財産に加算

気をつけなければならないのは申告漏れだけではない。今年4月の税制改正により、生前贈与にかかわるルールが大きく変わることになったのだ。

現在、贈与した人が亡くなる「3年前」までに行われた生前贈与は“相続財産の一部”として「持ち戻し」となり、相続税が課税される。これが来年1月からの贈与では「亡くなる7年前まで」に延長されることが決まった。

「延長した4年間の贈与分は、総額100万円が控除されます」(三原さん)

つまり、もし生前贈与を考えているなら、持ち戻し期間が短いいまのうちに、できるだけ早く済ませておくべきということだ。

いまから始めるなら、1年に110万円までなら贈与税が非課税になる「暦年贈与」が定番。だが、それも来年以降は段階的に7年前まで遡って持ち戻されることになるため、なるべく早く始めるのが最善だ。

ただ、この定番の相続対策についても、誤解している人は少なくない。愛知県在住の主婦・Yさん(36才)の話。

「父方、母方両方の祖父母から年間110万円以内で贈与してもらいました。非課税のはずなのに、税務署から“税金を払っていない”と言われてしまって……」

相続・終活コンサルタントの明石久美さんが言う。

「贈与税の基礎控除額は“もらった人の1年間の総額”です。父方、母方の両方から110万円ずつ贈与されれば、合計は220万円で、暦年贈与の非課税枠を超えます」

贈与税の申告漏れや申告ミスは、追徴課税される可能性もあるため、贈与を受けたら必ず記録しておくこと。通帳の記録は過去10年分までしか遡ることができないので、必ず自分でメモを残しておくようにしよう。