「わが子のマイホーム」はこうやって持たせる

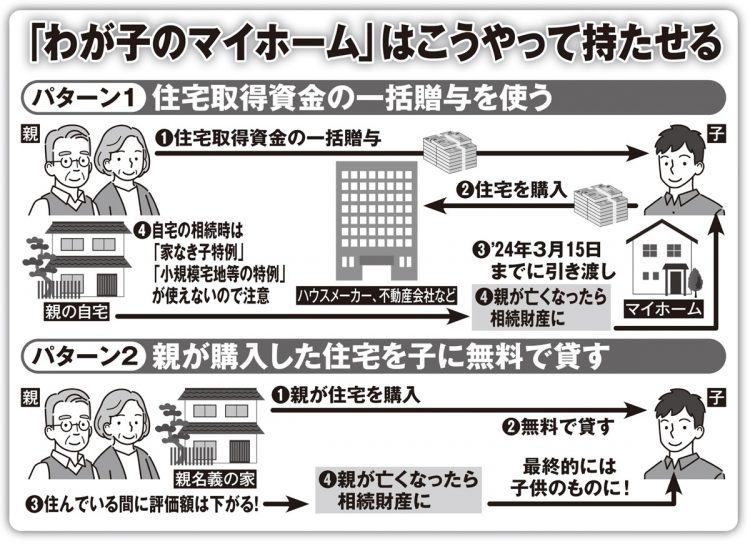

また、この特例が対象になるのは、2023年末の贈与まで。そして、贈与を受けた翌2024年の3月15日までに住宅の引き渡しを済ませないと適用されない。新築マンションなど、完成する前から販売されていて、入居までに時間がかかる場合は注意が必要だ。加えて、非課税の範囲内の贈与でも、必ず期限内に贈与税の申告をすること。無申告はもちろん期限に遅れても、特例が認められなくなる。

また、子供が賃貸住宅で暮らしている場合は、親から自宅を相続するときに自宅の評価額が8割引になる「家なき子特例」があるが、住宅取得資金の贈与を受けて子供がマイホームを持つと、この特例は使えなくなる。

「対策の一案は、親名義で買った家を子供に無償で貸すこと。これなら贈与税はかかりませんし、親が亡くなればその家は子供が相続することになる。

例えば親が現金6000万円を保有していると、亡くなった際はその6000万円に対して相続税が課せられます。一方、親が6000万円の不動産を購入すると、相続税を計算する際の評価額は『固定資産税評価額』で計算されるので、その額は新築でも購入金額の6割程度になることもあります。結果、相続財産を大幅に減らすことができ、相続税の節税にもなるのです」

もめ事の種になりやすい不動産の贈与

とはいえ、いくら効果的に節税しても、不動産の贈与はもめ事の種になりやすい。長野県のYさん(76才)は、息子同士の相続争いを目の当たりにした。

「生まれつき持病があった長男には、『何かあったときのために住む場所だけでも確保してあげたい』と、夫が不動産を生前贈与しました。しかし夫が亡くなると、次男が“兄貴は家をもらってるんだから、兄貴の分の遺産分割はもっと少なくないと不公平だ”と主張して譲らず……結局調停になり、長男の取り分はガクンと少なくなりました」