おすすめプレミアム記事

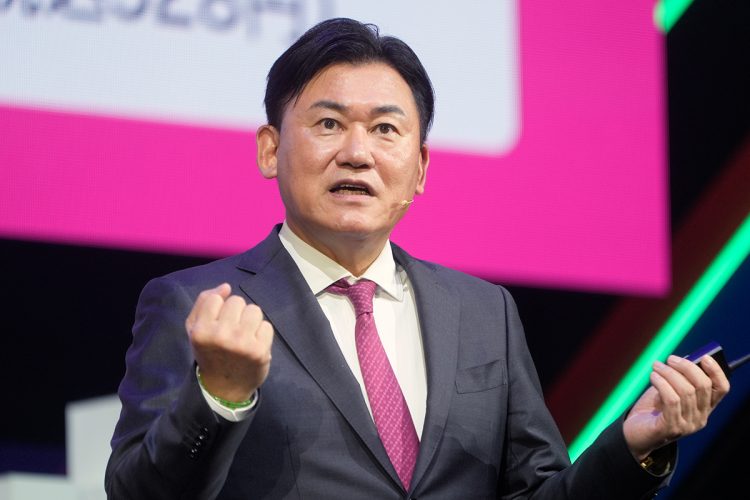

【独占インタビュー】楽天・三木谷社長が明かした「生成AI開発で米中二強に割って入る勝ち筋」

【“減税つぶし”の手口を暴く】財務省が都合よく利用した“物価を低く見せるトリック”

【シミュレーション】「住宅ローン金利上昇」でこんなに増える月額負担、借り入れ元本別に試算

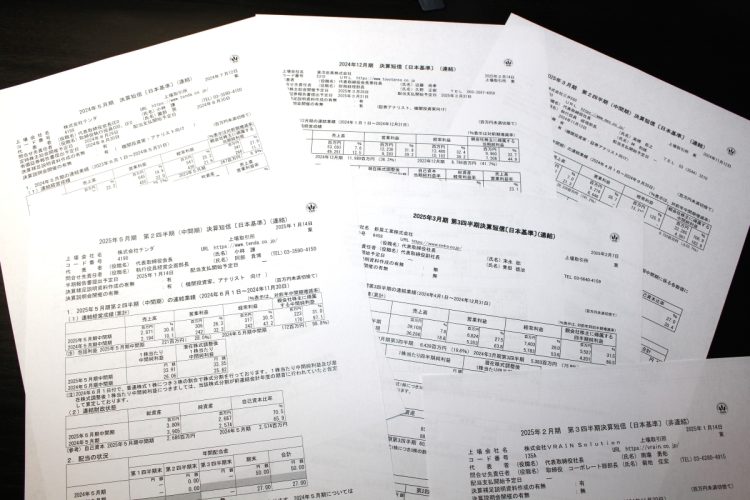

森永卓郎さんの長男・康平氏が考える「安心して保有できる条件」を満たした高配当株&REIT銘柄10

【「ひふみ投信」運用責任者の藤野英人氏】「ひふみ投信」組み入れの注目10銘柄を解説

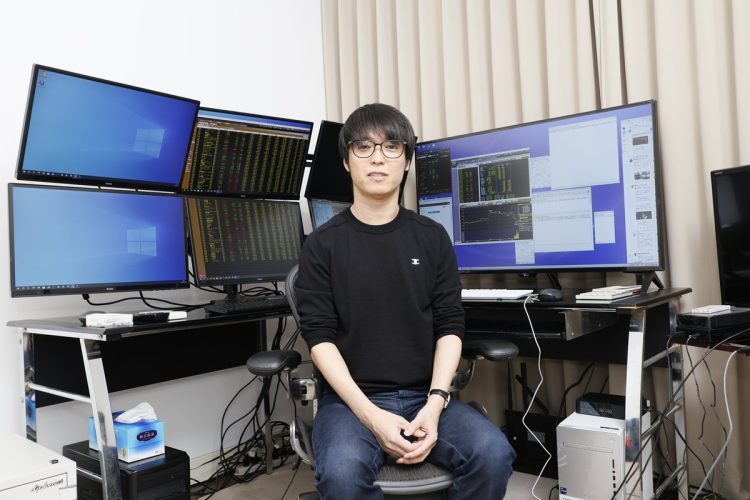

【資産3.3億円テンバガーハンター】愛鷹氏注目の「10倍株を狙える」銘柄5

【8億円超の資産を築いた元消防士】投資家かんち氏が厳選「高利回り優待×高配当」11銘柄

【米国発大暴落に備える】「日経平均3万円割れ」の予測も 暴落相場に負けない注目銘柄10選

【億り人・Bコミさん厳選】「トランプ関税」の嵐のなかでも注目の日本株5銘柄

【最強の億り人・テスタさん】長期保有する5銘柄を実名公開!

関連記事

注目TOPIC

当サイトに記載されている内容はあくまでも投資の参考にしていただくためのものであり、実際の投資にあたっては読者ご自身の判断と責任において行って下さいますよう、お願い致します。 当サイトの掲載情報は細心の注意を払っておりますが、記載される全ての情報の正確性を保証するものではありません。万が一、トラブル等の損失が被っても損害等の保証は一切行っておりませんので、予めご了承下さい。