それは、学資保険に保障機能がついているのが原因。学資保険に加入した後、契約者(親など)が亡くなると、以降の保険料は免除される。それでも契約した学資金は予定通り受け取れるので、死亡保障の代わりにもなるといえる。また、契約者が亡くなったときには、育英年金を受け取れる商品もある。保障機能が高くなるほど、貯蓄性は低くなる。

よって、学資保険を利用するのであれば、支払った保険料に対して、どの程度の学資金を受け取れるのかをチェックする必要がある。これを戻り率という。たとえば、支払った保険料の総額が280万円で受け取る学資金が300万円であれば、300万円÷280万円となり戻り率は約107%。この戻り率が105%~110%であれば、今の金利情勢では比較的貯蓄率が高い学資保険といえる。

保険料を一括払いにすれば、戻り率を高くすることができる。その方法には、「一時払い」と「全期前納」の2種類がある。保険料をまとめて支払うことには変わりがないが、学資金の受取りまでに契約者が亡くなった場合に差がでる。

一時払いを利用すると、途中で契約者が亡くなっても、支払った保険料は戻って来ない。一方で全期前納の場合は、支払った保険料は保険会社が預かっているだけなので、途中で契約者が亡くなった場合には、残りの保険料が戻ってくる。

保険会社にとってみれば、一時払いのほうがリスクは低いので逆に戻り率は高くなる。戻り率なのか、保障なのか、どちらを重視するかによって選択は変わる。

一括払いをする資金がなければ、5年、10 年などの短期で保険料を支払い、戻り率を高くすることも可能。アフラックの「夢みる子どもの学資保険」の例で見てみよう。子どもが0歳のとき(18歳満期)に30歳男性が受取総額300万円で加入すると、月払い保険料は1万3190円となる。戻り率は約105・2%だ。これを10歳払済にすると、保険料は2万2560円。毎月の負担は増えてしまうが、戻り率は約110・8%に上昇する。

資金使途の柔軟性が高いのは終身保険

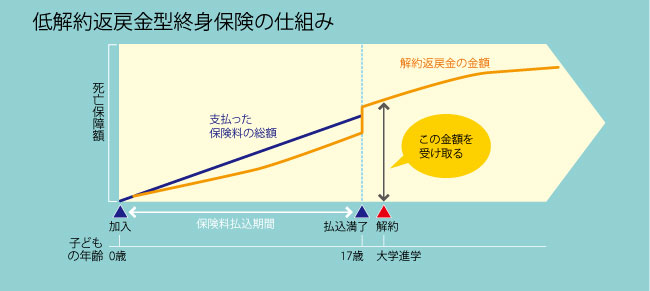

一方で学資保険以外の商品で教育費を準備する方法もある。代表的なのは「低解約返戻金型の終身保険」だ。この商品は、保険料の払込期間中に解約をすると、通常の終身保険よりも低い解約返戻金しか受け取れないが、保険料は安い。

そして、保険料払込満了後に解約すると、解約返戻金は通常の終身保険と同等になり、結果的に支払った保険料よりも多くの解約返戻金を受け取ることができる。

子どもが大学進学するまでに保険料の払込みが終わるように加入すれば、進学時に解約して解約返戻金を教育費に利用することができる。戻り率は、学資保険に匹敵する。

終身保険で教育費を準備すると、学資保険にはないメリットがある。それは資金使途の柔軟性だ。例えば、私立大学に進学する予定で教育費を準備していたが、国公立大学への進学が決まり、予定よりも教育費が少なくて済んだ場合。終身保険であれば、解約せずにそのまま加入を続けることができる。死亡保障が必要であれば、そのまま続けてもいいし、子どもの結婚費用の援助や自分の老後資金など、資金が必要になった時に解約して、解約返戻金を使うこともできる。

※「マネーポスト」2015年夏号に掲載