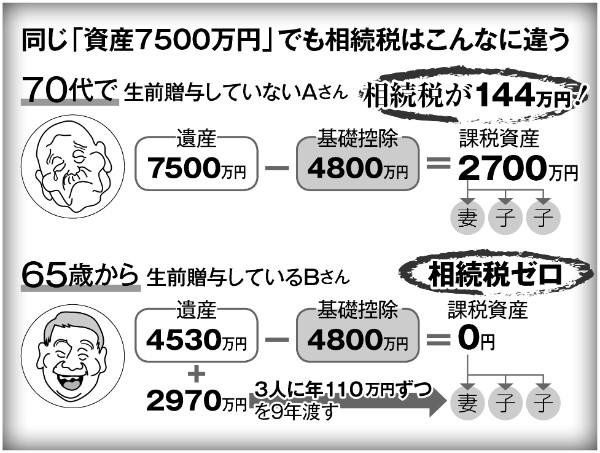

同じ「資産7500万円」でも相続税はこんなに違う

相続税対策のコツは死ぬ前に贈与して財産を減らすこと――それだけ言われても、「生前贈与」をいつから始めればいいのかはわからない。税理士法人チェスター代表の福留正明氏は、「65歳から始めるのがひとつの目安」と説明する。

「相続税対策の“王道”は、配偶者や子供などへの生前贈与で、1人あたり年間110万円まで非課税になる『暦年課税制度』を利用することです。この制度は長く続けるほど節税メリットが大きくなるため、60代で元気なうちから始めたい。年金受給開始や完全リタイアが重なり、収支の先行きが見通せるようになる65歳で始めるのがひとつの目安になります」

暦年課税制度を使っても、贈与者が亡くなった時点から遡って3年分までは相続税の課税対象となってしまう。このため、男性の平均寿命81歳から逆算して78歳までにはある程度の贈与を終えておくことが必要になる。

また、誰にどれだけ財産を渡すかは思わぬトラブルを生むこともある。自立した日常生活を過ごせる健康寿命は男性で71歳までといわれるので、それまでの体力があるうちに、“調整”を済ませておきたいと福留氏はいう。

「10年以上の“贈与期間”が残っている65歳は絶好のタイミングです。自宅が財産の多くを占めている場合はその時期に子供の中の誰が相続するのか、あるいは売却するのかを家族全員で話し合っておく必要があります。その間に、どうすれば節税につながるか不明な点が出てくれば税理士などに相談してみるのも有効な手段でしょう」