住まい(不動産)と手持ち資産(現金)のバランスを考え、賢く進めたい。居住権は第三者への売却や譲渡はできず、配偶者の死亡とともに消滅する。一度登記された居住権は妻が生きている間は、老人ホームへの入居や別の場所に転居したとしても、消滅することはない。

もともと、所有権を相続する場合、妻は1億6000万円までなら相続税がかからないというルールがある。また、結婚20年以上の夫婦間で自宅を生前贈与する場合も、妻は特例で2000万円までなら非課税となる『おしどり贈与』制度があるなど、妻は相続の面で手厚く優遇されている。

「自宅の価値が2000万円以下なら生前贈与したいと思うところですが、贈与は相続税に比べて税額が高くなるため、遺言で自宅を妻に相続させた方が税金と費用の面ではお得です」(曽根さん)

そうして妻が財産のほとんどを相続した場合、気をつけたいのが「妻が死亡した時の相続=2次相続」だ。夫の遺産を受け継いだ妻が死亡した時、子供たちが負担する相続税が増えてしまう恐れがある。

「夫から妻への相続時は、多くの場合、非課税枠の1億6000万円以内に収まるため、相続税がかからない場合が多いです。しかし、その妻が亡くなった時、子供の世代が妻の遺産を相続することになります。子供たちには配偶者の特例がないうえ、相続人も1人減っているため相続時に適用される基礎控除が少なくなり、相続税額が大きくなります」(曽根さん)

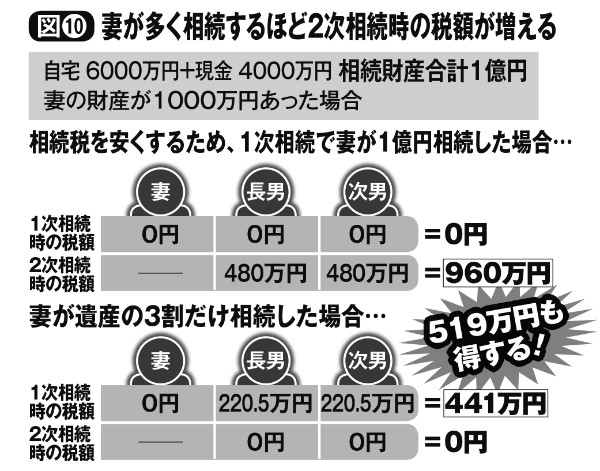

たとえば、夫が自宅6000万円、現金4000万円、計1億円の資産を遺して亡くなり、妻と2人の子供で相続し、妻の個人資産も1000万円ある場合で考えたい。

妻が多く相続するほど2次相続時の税額が増える

最初の相続時(1次相続)は、無理に子供に遺産を配分して相続税を支払うより、妻の1億6000万円の非課税枠を使えば相続税がゼロになると考え、妻が一括で全遺産を相続した。

一見お得に見える方法だが、問題は2次相続時だ。妻が亡くなり、夫から相続した資産と妻の個人資産を足した1億1000万円を、2人の子供が半分ずつ相続した場合、合計960万円もの相続税が課される。

では、1次相続時に妻の相続分を少なくするとどうか。妻は遺産の3割の3000万円、子供2人が残りの7000万円を半分ずつ相続した場合、1次相続時にかかる相続税は441万円だ。

最初に税金は課されるが、2次相続時の妻の相続財産4000万円(相続分3000万円+個人資産1000万円)には課税されない。『相続税は過払いが8割』の著者で、税理士法人アレース代表の保手浜洋介さんが話す。

「目先の税金ではなく、子供の代が相続することまで考慮して、相続税対策を行うことが大切です。相続財産が大きい人にしか関係ないと思っている人も多いようですが、遺産が5000万円の場合でも、数百万円の差が出ます。決して他人事ではありません」

※女性セブン2018年11月29日・12月6日号