そしてもうひとつ。これから日本株を見ていくうえで最も参考になるのが「伊藤レポート」だ。これは経済産業省が音頭を取り、伊藤邦雄・一橋大学大学院商学研究科教授を座長として昨年8月に取りまとめられたレポートで、正式名称は『持続的成長への競争力とインセンティブ~企業と投資家の望ましい関係構築~』という。中身をごく簡単に説明しておくと、企業が成長していくためには持続的に資本効率を高めることが重要で、それには株主である投資家も馴れ合いではなく、適切な関係を構築し直す必要がある。そして持続的な成長が期待できる企業への投資をすべきという提言だ。

これは奇しくも東芝の不適切会計問題(※注)を予見していたかのような内容といえる。そもそも投資に関して「安心」と「安全」は異なるもので、「有名な大企業だから安心」と思っていた東芝が「当期利益」という短期的な利益を追求する余り、〝粉飾〟としかいいようのない会計操作に走った。結果、株価も暴落し、「安心=安全」ではないことがはっきりとわかった。「伊藤レポート」はまさに、「有名な企業だから」とか「当期利益が好調」といった理由で投資しても成功しないと論じているのである。

【※東芝の不適切会計問題/2008年4月から2014年12月までの間、経営トップの関与のもと、組織ぐるみで総額1518億円の利益を水増ししていたことが発覚。歴代3社長が引責辞任した】

そして、持続的に資本効率を高めている企業の収益性を図る指標として「ROE(株主資本利益率)」を判断基準として採用している。詳細な説明は省くが、「伊藤レポート」では企業が達成すべきROEの目標を「最低8%以上」としている。それも一時的にROEが高いだけではダメで、持続的に伸びているかどうかを重視している

加えていえば、ROEを高められるかどうかは経営者の資質にかかっている。自己保身に走り、短期的な利益ばかりを追求するのではなく、将来的にどのような会社にしていきたいのかという持続的な成長を志向する経営者でなければ、ROEはそうそう伸びていくものではない。そのような資質を見抜くのはなかなか難しいが、気になる企業の経営者に関するニュースに目配りしながら、ROEの水準と合わせて投資の判断材料にしていけばいいだろう。

経営者の資質が企業の成長性を左右する

今後の日本株を大きく転換させるのはこれまで述べた「伊藤レポート」に加え、機関投資家の行動指針を定めた「スチュワードシップ・コード」と上場企業の行動指針を定めた「コーポレートガバナンス・コード」がある。これら「新・三本の矢」ともいうべき新たな仕掛けによって日本株市場は大きく変わろうとしている。

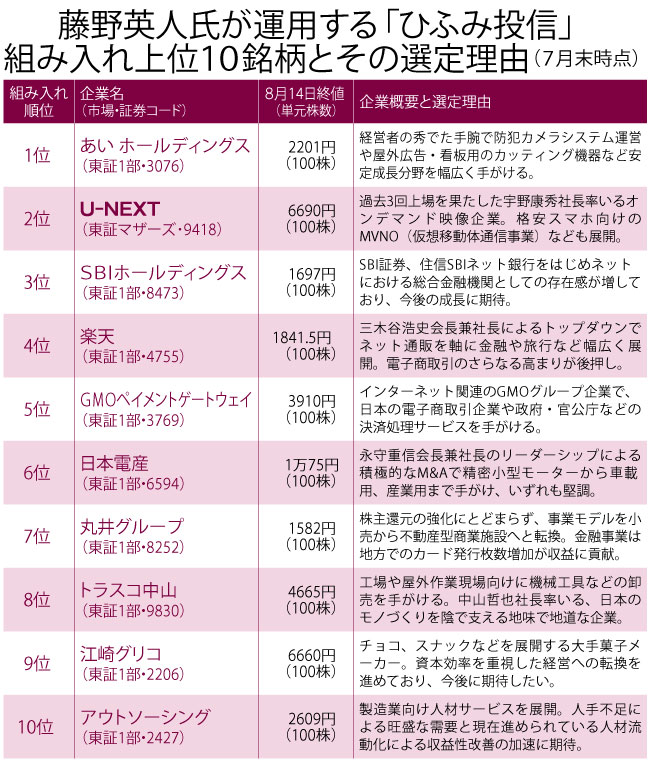

私が運用責任者を務める「ひふみ投信」でも、そのような変革に対応し得る銘柄を積極的に組み入れている。参考までに組み入れ上位10銘柄(7月末時点)を紹介しよう。1位のあい ホールディングス(東証1部・3076)は、まさに経営者の資質が活かされている企業といえる。同社は防犯カメラシステム運営や屋外広告用のカッティング機器などさまざまな事業を展開し、いずれも業界首位で安定成長を続けている。そのような事業ポートフォリオを構築できるのは、佐々木秀吉会長兼CEO(最高経営責任者)の経営手腕によるところが大きい。

2位のU‐NEXT(東証マザーズ・9418)も過去3回の上場を果たしている宇野康秀社長の手腕に注目。モバイル通信や動画コンテンツを軸に、今後多様なビジネス展開を加速していく期待が高まる。4位の楽天(東証1部・4755)も、将来にわたり持続的な伸びが望めるeコマース企業の筆頭格であり、やはり三木谷浩史会長兼社長のリーダーシップは大きい。

これまで挙げた3社は、いずれもこの半年間、株価の相対的パフォーマンスがよくなかった。だからこそ今後、息の長い上昇が期待できると見ている。経営者の資質という観点では、6位の日本電産(東証1部・6594)を率いる永守重信会長兼社長も注目だ。いうまでもなく、日本を代表する経営者のひとりであり、同社の株価は上昇トレンドを描いているが、まだまだ上値が追えるだろう。また、中山哲也社長率いる8位のトラスコ中山(東証1部・9830)は日本のモノづくりを陰で支える、知られざる優良企業だ。着実な成長が期待できるに違いない。

これまで述べてきたように、日本の株式市場が大きく転換しようとするなか、総合金融業としてその恩恵を受けると見ているのが、3位のSBIホールディングス(東証1部・8473)。株主還元を強化している7位の丸井グループ(東証1部・8252)、資本効率重視の経営に転換した9位の江崎グリコ(東証1部・2206)なども大きな流れに乗ることで持続的な成長が見込めるだろう。

5位のGMOペイメントゲートウェイ(東証1部・3769)、10位のアウトソーシング(東証1部・2427)はいずれも今後の日本に欠かせないテーマを持った有望株といえる。指数全体が大きく上がる時期は、その流れに乗れば利益を出すのは難しくない。しかし大事なのは、指数が上がらない時期にどれだけパフォーマンスを上げられるか、だ。相場が難局であればあるほど、投資家の実力が問われてくる。この時期に勝てる投資家になることができれば、どんな相場でも乗り越えることができるだろう。

※マネーポスト2015年秋号掲載

マネーポスト 2015年秋号 2015年 10/1 号 [雑誌]: 週刊ポスト 増刊