マン・グループ・ジャパン・リミテッド 運用第一部 クオンツ・エバンジェリスト、久米良太氏(=左)と、野村アセットマネジメント株式会社ポートフォリオマネージャー、木下侑紀氏(=右)

ここ数年、「絶対収益追求型」の投資信託(ファンド)が数多く登場し、注目を集めている。市場動向の影響を抑えつつプラスのリターンを目指す、という点が最大の特徴だが、中でも、2020年3月の「コロナ・ショック」時、価格の下落を最小限に抑えたことで話題になったファンドがある。野村アセットマネジメントの『ダブル・ブレイン』だ。最新のシステムやAI(人工知能)を運用に取り入れ、他のファンドとは一線を画した実績を残している。何が他と違うのか? その秘密を明らかにする。(取材・文/ファイナンシャルプランナー・松岡賢治)

下げ相場に強い「絶対収益追求型」

2021年に入っても順調に上昇していた世界の株式市場は、米国の金利上昇によって、一転、波乱含みの相場へと様変わりした。昨年来の好調な株式市場をみて、資産運用を始めようと思った人も多いだろうが、最近の激しい値動きで二の足を踏んでいる人も、また少なくないのではないか。

こういったとき、個人の資産運用の選択肢としては、プロが運用してくれる投資信託が最有力になる。特に、最近一種のブームとなっている「絶対収益追求型ファンド」は、価格下落リスクを極力抑えたものが多く、資産運用を始める人にも適したタイプといえよう。

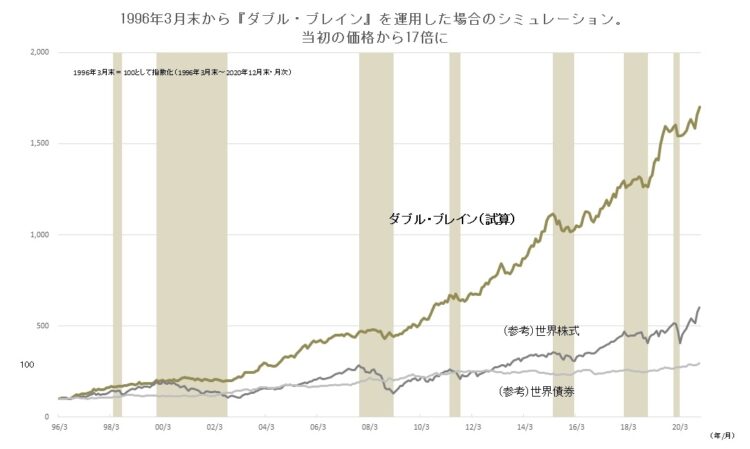

その中でも、良好な運用実績で注目されているのが『ダブル・ブレイン』だ。設定されたのは2018年11月で、設定来の上昇率は23.4%となっている(2021年1月29日時点)。絶対収益追求型は、基本的にはローリスク・ローリターンに分類されるファンドであり、約2年半の運用期間ながら、この数字は突出している。

特筆すべきは、昨年3月の「コロナ・ショック」のとき。『ダブル・ブレイン』の最大下落率は▲7.4%だった。当時、日経平均株価やNYダウは▲30%以上、他の絶対収益追求型ファンドも軒並み▲10%以上、さらには安全資産と言われる債券(世界債券)も▲8%と、大幅下落していた。『ダブル・ブレイン』の下落相場に対する耐性の強さがわかるだろう。

(出所)ブルームバーグデータを基に野村アセットマネジメント作成

「コロナ・ショック」時、株式が大きく下落する中、『ダブル・ブレイン』の下落幅は最小限に留まった。

マーケットの動きを24時間365日監視する

こうした実績が多くの個人投資家に支持され、すでに『ダブル・ブレイン』の運用残高は1500億円を超えている(2021年2月末時点)。絶対収益追求型のカテゴリーの中では、最大のファンドとなっているのだ。なぜ、このような運用が可能となっているのか。その秘密を、運用を担当している、2人のキーパーソンに解説してもらった。

「『ダブル・ブレイン』は、新興国を含む世界の株式、債券などを投資対象としていますが、実質的には金融商品に関連する先物取引を行なっています。最大の特徴は、“リスクコントロール戦略”と“トレンド戦略”という2つの戦略を組み合わせている点。それぞれの戦略を運用しているのは、クオンツ運用を専門としている英国マン・グループのAHL社です」(野村アセットマネジメント/アドバイザリー運用部・木下侑紀氏)

クオンツ運用とは、統計学などの高度な数学的手法を取り入れた数理モデルに基づく、運用手法である。マン・グループは、この分野で先駆的かつ最大級の運用資産を持つ金融機関だ。

「リスクコントロール戦略では、約50の市場で株式や債券、商品などに投資しています。大小2つのブレーキ機能を持ち合わせているというのがリスクコントロール戦略の大きな特徴です。大きなブレーキは、市場が開いている間は24時間、株式と債券の相関を10分ごとにモニタリングし、株式と債券の同時下落の予兆が発生したら、ポートフォリオ全体を最大で50%圧縮します。例えばレバレッジ300%で投資していたら、150%まで比率を引き下げます。小さなブレーキでは、各投資対象について下落トレンドが発生していると判断した場合、そのトレンドの強さに応じ、各資産の投資金額を削減します」(マン・グループ・ジャパン・リミテッド/クオンツ・エバンジェリスト久米良太氏)

マン・グループ・ジャパン・リミテッド 運用第一部 クオンツ・エバンジェリスト、久米良太氏

投資信託の常識を覆すAIの活用

つまり、市場で何らかの異変が生じたときは、自動で運用システムが保有している資産を売却し、損失の発生を抑制する仕組みになっているのだ。実際には、どの程度の資産配分の変更が行われるのだろうか。

「リスクコントロール戦略には元本の85%の資金を配分しています。それを、先物等を用いてレバレッジをかけ、通常、元本の350%くらいになるポジションを取っています。コロナ・ショック時は、それを1か月足らずで25%程度にまで落としました。このような大幅なポジションの変更は、一般的なバランスファンドではできないと思います」(木下氏)

ファンドが投資している資産を、自ら10分の1以下に圧縮するというのは、聞いたことが無い。ファンドマネージャーが運用するアクティブ型ファンドであっても、相場急落時では、せいぜい10%くらいの資産を売却する程度だ。それでも、かなり大胆なファンドマネージャーといえる。『ダブル・ブレイン』のリスクコントロール戦略は、最先端システムやAIを活用したシステムならではの運用といえるだろう。

「運用システムには全幅の信頼をおいてはいるものの、さすがにコロナ・ショック時のポジションの変更には、私も人なので多少の驚きを覚えました。しかし、結果的には価格の下落を最小限に抑えることができ、システムの信頼度が大きく向上したといえます。また、こうしたポジションの変更に際しては、実際の市場で資産の売買を行う必要がありますが、通常は、その売買に係るコストが問題となり、ここまで大規模なポジションの変更は難しいと考えられます。その点、我々は、AIを搭載した売買執行システムを用いることでコストの削減を図っています。こうした独自開発のシステムがあるからこそ、大胆なポジションのコントロールを効率的に実施することができるのです」(久米氏)

“戦略分散”で「コロナ・ショック」時もプラスのリターン

2つめのトレンド戦略は、どういった運用内容なのだろうか。

「約500市場の値動きを、やはりシステムが24時間365日監視して、その市場が上昇トレンドにあるとシステムが判断すれば、投資した金融資産のポジションを拡大していきます。逆に、下降トレンドが続いているとシステムが判断すれば、ポジションを縮小し、場合によってはショート(売り)ポジションに変更することもあります。そのため、下げ相場でも収益を出すことが期待されます。実際、コロナ・ショックが起きた2020年3月は、株式セクターなどいくつかの資産を新たにショートポジションにし、上昇している通貨などの資産をロングポジションとすることで、トレンド戦略は3月単月でプラスのリターンを確保しています」(久米氏)

絶対収益追求型ファンドの面目躍如といったところだろうか。では、『ダブル・ブレイン』には弱点はないのだろうか。

「相場の急激なトレンドの変化には、追い付いていかない部分が出てきます。最短でも2週間程度のトレンドを分析しているため、1~2日といった極めて短期間のトレンドの急変時は相場の影響を免れません。ただ、それは長期的に安定したパフォーマンスを出すためには仕方のない部分だと捉えています。なお、マンAHL社は、リスクコントロール戦略とトレンド戦略をそれぞれ運用していますが、この2つを組み合わせて1つの商品にしたのは、『ダブル・ブレイン』が初めてです。2つの戦略が、お互いを補完し合う“戦略分散”がしっかりと取れている点が、最大の魅力ではないでしょうか」(木下氏)

野村アセットマネジメント株式会社ポートフォリオマネージャー、木下侑紀氏

個人投資家のリスク許容度に応じた新ラインナップ

3月からは、『ダブル・ブレイン』シリーズとして、『ダブル・ブレイン(マイルド)』と『ダブル・ブレイン(ブル)』が、新たに設定された。

「『マイルド』は、リスク水準を『ダブル・ブレイン』の半分程度になるように設計し、『ブル』は、レバレッジをかけてリスク水準を2倍程度にしています。個人投資家の方々のリスク許容度およびさまざまなニーズに応じたラインナップになったと考えています。これまでは、積極的にリスクを取りたい投資家は株式などが中心、安定性を志向する投資家は債券などが中心といった、ポートフォリオ理論の観点からは効率性の悪い運用にならざるを得ない状況でした。しかし、今後は、これらの投資家も含めより幅広い層の方々に、500市場まで分散投資され、リスクコントロール機能までついた効率的な運用を選択して頂けるようになりました。」(木下氏)

個人の資産運用で最も重要なのは、分散投資をなるべく長期間継続することだ。いちばんマズいのは、タイミングにこだわるあまり、いつまで経っても投資に踏み切れないこと。実は、いつ投資を初めても結果には影響がないことが、理論的に実証されている。タイミングで迷うことは、時間を浪費しているにすぎないといえよう。

とはいうものの、荒っぽい値動きが続いている株式市場を目の当たりにすると、躊躇してしまうのは無理もない。あらゆる市場を常に監視し、膨大に蓄積されたデータを瞬時に解析してくれるシステムやAIに、大切な資産を預けることを、真剣に考えるべき時代が到来したようだ。

(出所)マン・グループの情報等により野村アセットマネジメント作成

「ダブル・ブレイン」:https://www.nomura-am.co.jp/fund/pros_gen/Y1180332.pdf

「ダブル・ブレイン(マイルド)」「ダブル・ブレイン(ブル)」:https://www.nomura-am.co.jp/fund/pros_gen/Y1180344.pdf

・FTSE世界国債インデックスは、FTSE Fixed Income LLCにより運営されている債券インデックスです。同指数はFTSE Fixed Income LLCの知的財産であり、指数に関するすべての権利はFTSE Fixed Income LLCが有しています。

・MSCI All Country World IndexはMSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCIに帰属します。また、MSCIは同指数の内容を変更する権利および公表を停止する権利を有しています。

下記の「リスクコントロール戦略」と「トレンド戦略」のリターンに関連費用を差し戻し、それぞれの戦略の費用控除前リターンをマン・グループが算出。各戦略の費用控除前の月間リターンをリスク配分比率がおおよそ80:20となるように各戦略の投資比率を調整し、算出した合成リターンから、ファンドが投資する外国投資証券の信託報酬率(年1.1%)を控除して算出しております。なお、実際の運用においては投資比率が変更される場合があります。実在するポートフォリオの資産配分比率の推移でも、リターンの推移でもありません。過去の売買実行可能性および売買手数料、税金等の費用は考慮していません。ファンドの運用においては、売買コストや信託報酬、運用資産の規模、設定解約に伴う資金流出入などによる影響が生じます。そのため、ファンドの運用成果を示唆するものではありません。これらは過去の算出結果および試算結果であり、将来を約束するものではありません。

・リスクコントロール戦略:1996年4月~2014年12月はシミュレーションデータ、2015年1月以降は当戦略の代表ファンドである「Man Funds VI PLC – Man AHL TargetRisk」の実績(関連費用控除後)です。米ドルベース。シミュレーションデータは当戦略の考え方に基づき、月次で算出した各投資対象の投資配分と月間リターン(先物指数等のリターン)を基に代表ファンドと同様の関連費用を控除し、マン・グループが算出しております。シミュレーションデータは、当戦略の実際のパフォーマンスを示すものではなく、将来の運用成績を示唆するものではありません。

・トレンド戦略:当戦略の代表ファンドである「Man Funds VIII ICAV – Man AHL Diversified」(1996年4月~2007年12月)と「Man AHL Diversified PCC Limited」(2008年1月以降)の実績(関連費用控除後)です。米ドルベース。

金融商品取引業者 関東財務局長(金商)第373号

加入協会 一般社団法人投資信託協会/一般社団法人日本投資顧問業協会/一般社団法人第二種金融商品取引業協会