退職金は受け取り方の違いでこんなに税額が変わる

退職金はサラリーマンにとって、年金と並ぶ定年後の家計の柱だ。その「虎の子」に、もらい方ひとつで100万円単位の差が生じてしまう。

退職時に「一時払い」として一括でもらうか、「年金」方式で分割して受け取るかの選択が重要となる(「一時金+年金方式」の組み合わせを選べる企業もある)。

この超低金利時代では、銀行に預けても利息はゼロに等しい。一方、企業の退職年金は年利2%前後の比較的高い運用を謳っている。そのため「一時払いで全額もらうより、年金方式のほうが得」と考える人も多いが、ここに落とし穴がある。

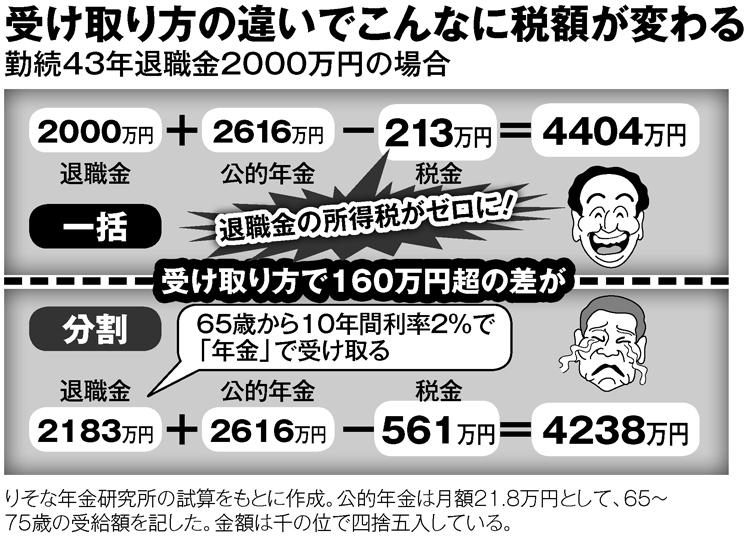

図は、43年勤続した会社を65歳で定年退職した人が退職金2000万円を一時払いでもらったケースと、利率2%で10年有期の年金方式で受け取った場合を比較したものだ。年金方式は、一時払いと比べて手取りで160万円以上損してしまうのである。なぜ大差が生まれるのか。

「退職金を年金方式で受け取ると、公的年金と合わせた“月収”が増え、天引きされる税金が大幅に増えてしまうからです」(ファイナンシャルプランナーの森田悦子氏)

図の分割で受け取ったケースでは所得税と住民税の合計額は年間約56万1000円にも上り、公的年金のみの場合と比べて、10年間で約350万円も多く税金を払うことになる。10年運用しても退職金は2183万円ほどにしか増えず、税金分をカバーできない。

一時払いで高額の退職金を受け取っても、多額の税金がかかりそうに思えるが、こちらは「退職所得控除」を受けられるため、ゼロとなるケースがほとんどだ。控除額は勤続年数によって決まり、20年超なら「800万円+70万円×(勤続年数-20)」で算出される。

図のケースでは2000万円の退職金に対して税金はゼロだ(厚労省によると、2017年の大卒・院卒の退職金の平均額は約1983万円。37年以上勤続していれば全額非課税)。モデルケースより公的年金収入が低くても同様に100万円以上の差が生じる。

「分割で受け取って得になるのは、よほど運用年数が長く、かつ高利回りであるケースに限られます」(りそな年金研究所の谷内陽一氏)

当然、一括で受け取った退職金を無計画に浪費してしまうと、元も子もない。

※週刊ポスト2019年5月31日号