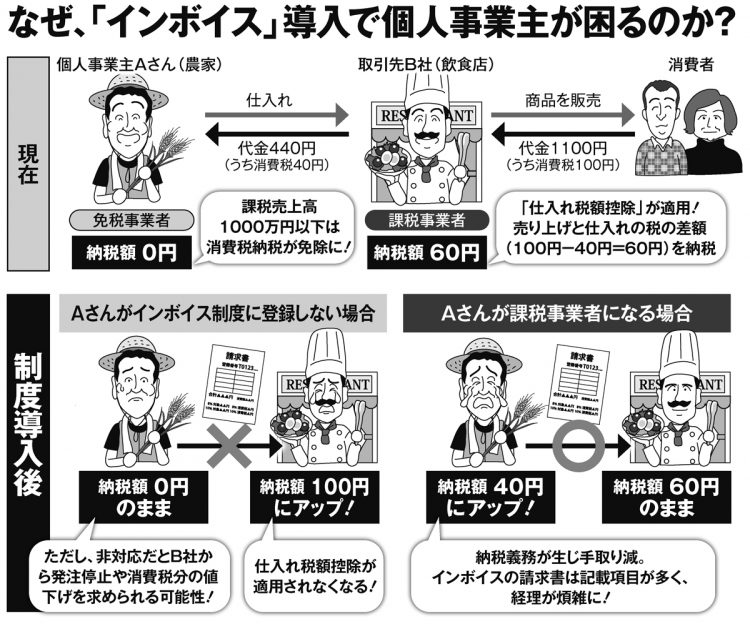

なぜ「インボイス」導入で個人事業主が困るのか(イラスト/福島モンタ)

対応策としては、インボイス制度を機に免税事業者から、インボイス発行事業者(課税事業者)になり、向こう3年間は売り上げの消費税の20%を納税すればよい「2割特例」を利用する選択肢がある。

「賃料月22万円、年264万円(消費税24万円)のテナントの場合、2割特例で大家の税負担は年4万8000円で済みます。消費税分の賃料を値下げするより割がよく、この機会に課税事業者になるほうがメリットが大きいかもしれません」

「取引先」が重要になる

定年後、現役時代の技能を活かしてコンサルタントなどの「フリーランス」になる場合、取引の「相手」もカギとなる。取引先が一般消費者の場合、相手は消費税を納める必要がなく、インボイスの発行は不要となる。

「例えば行政事務に携わる公務員は一定期間働くと、行政書士の資格を得ます。定年後、フリーの行政書士として働く場合、広く企業向けのビジネスをするならインボイス登録の検討が必要ですが、相続など分野を絞って一般人を対象にするビジネスに特化すれば、インボイスを請求されることはないでしょう」

課税事業者との取引でも、相手が「簡易課税」を採用していれば、インボイスの発行を求められることは少ない。

ただ新規開拓などで多くの企業と新しく取引する場合、フリーランスの免税事業者であることが“不利”になり得る。

「企業からすれば免税事業者との取引は、支払った消費税が控除されないデメリットがあります。かといって消費税分の値下げを求めれば、『優越的地位の濫用』として独禁法違反を指摘されかねません。このため企業の経理を中心に“インボイス登録をしないフリーとの取引は難しい”との声が漏れてきます」

企業も悩んでいる

そうした厳しい状況を生き抜くには、制度を理解したうえで最適な判断を探ることが欠かせない。

定年後に趣味を活かして、喫茶店などの「自営業」を営むケースも「客層」がポイントになる。

「飲食系で打ち合わせや接待などビジネスの利用が一定数あれば、インボイスの不登録が原因で客足が鈍る恐れがあります。一方、一般客がメインならインボイスの影響は少ないため、免税事業者のままでもいいでしょう」