誰の名義にするかで「生命保険」の損得が変わる(週刊ポスト2023年5月5・12日号より)

配偶者が受取人だと非課税枠が無駄になる

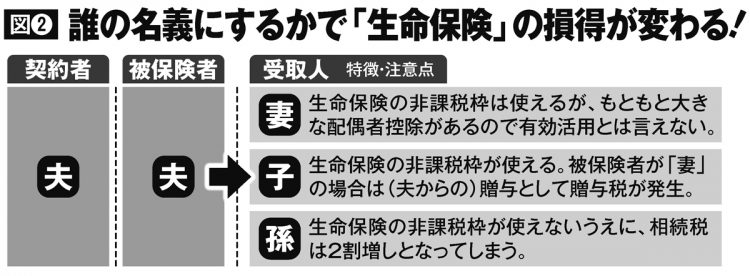

受取人は「妻」か「子」か、という点も重要だ。

たとえば妻と子2人が相続人で1500万円の非課税枠がある場合も、保険金を等分する必要はなく、「妻が1500万円受け取る」でも、「子2人が750万円ずつ受け取る」でもOKだ。

「ただし、配偶者は死亡保険金の非課税枠を使わなくても、相続する遺産が1億6000万円(ないし法定相続分)までは相続税がかかりません。

なので、子供が受取人のほうが非課税枠の有効活用ですが、現実には配偶者が受取人のケースが多い。税理士に生命保険の非課税枠を使うようにアドバイスされ、夫婦で窓口に行った時に、妻が“どうして私が受取人じゃないの”と不満を表明するなどのケースが多いからです。それでは非課税枠が無駄になるので、きちんと説明して受取人の名義は子供にしなくてはなりません」(山本氏)

生命保険をめぐる「名義」の問題は複雑だ。

「外資系保険会社などは、夫を『契約者』、妻を『被保険者』、子を『受取人』にすると相続税の節税になると勧めるケースがありますが、節税になるのは夫が先に亡くなった場合のみ。妻が先に亡くなると、子供が多額の贈与税を払わなくてはならなくなります」(山本氏)

欲をかいて家族が大損しては意味がない。自分が理解できる範囲の契約にすることが大切だ。

※週刊ポスト2024年1月1・5日号