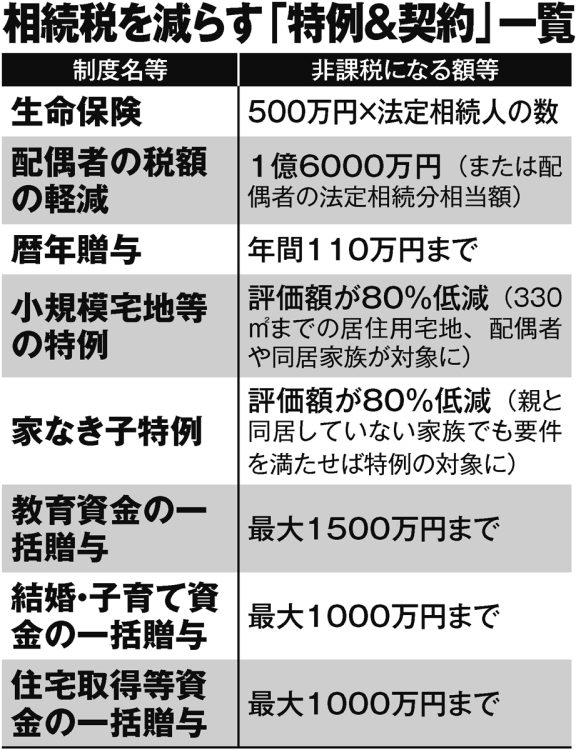

相続税を減らす「特例&契約」一覧

Q:得する贈与の方法は?

年110万円までの贈与が非課税となることを利用した「暦年贈与」も財産を圧縮する相続税対策として広く知られるが、毎年コツコツと積み上げていく必要がある。

そこで活用したいのが贈与税が非課税となる「特例」だ。

「そのひとつが教育資金の一括贈与です。30歳未満の子や孫の入学金、授業料といった教育資金の贈与は一括で最大1500万円まで非課税となる。期間限定の制度ですが2026年3月31日まで延長されたので、必要に応じて活用しましょう」

他にも別表で示したように、子や孫の住宅購入費としての贈与が最大1000万円まで非課税になる「住宅取得等資金贈与」などの特例がある。

Q:生前贈与の注意点は?

年110万円の暦年贈与については、新たに注意すべき点が出てきた。

「昨年までは、親が亡くなり相続が発生した時から3年以内に贈与された分は相続財産に持ち戻し加算され、相続税の課税対象となる制度でした。

それが今年1月1日にルールが変更となり、これまで3年だった持ち戻し期間が段階的に7年に延長されることになった。相続発生時から遡って、最大7年までは“ノーカウント”となり、課税対象になるということです」

この制度変更に対応する対策として、子ではなく「孫」に贈与する方法がある。

「暦年贈与の持ち戻しは、相続人となる配偶者や子についての話であり、原則として孫には持ち戻しがない。ただし、遺言などで孫が相続する(遺贈される)と持ち戻しの対象となるので要注意です」

※週刊ポスト2024年3月1日号