【60代】再雇用か年金生活かで「最後の戦略」が変わる

【60代】再雇用か年金生活かで「最後の貯め方」の戦略が変わる

60歳を過ぎたら、働き続けるか、リタイアするかで投資の戦略が分かれることになる。

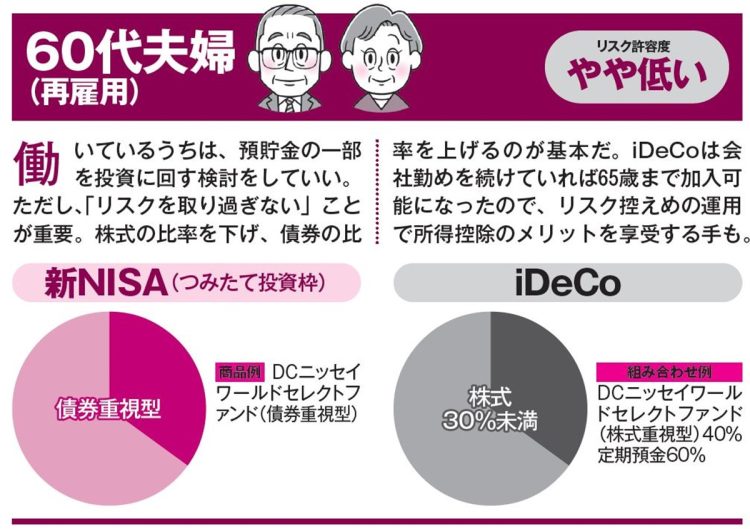

再雇用などで働き続ける場合、60歳時点で受け取れる退職金に加え、働いて得られる収入もある。少しはリスクを取れるだろう。

新NISAで「バランス型(債券重視)」に投資しつつ、会社勤めなら65歳まで加入できるようになったiDeCoの活用も選択肢だ。取り崩せるまでの期間が短くなってくるので、60歳を超えるまで換金できないデメリットが薄れる。ただし、運用期間も長くできないので、iDeCoも株式の比率を抑えておくべきだろう。

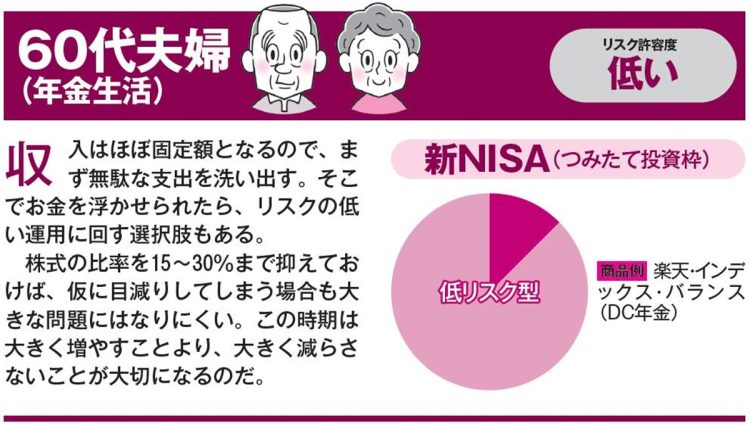

一方、定年後はリタイアし、年金生活を考える場合も、少額の積立投資は続けたほうが資産寿命を延ばすことにつながる。ただし、それにあたっては「大きく減らさないこと」が最優先になる。

新NISAで「バランス型(債券重視)」を選んでもいいが、株式の比率をさらに15~30%まで抑えた「低リスク型」ファンドに目を向けてもいい。また、運用コストは高くなるが、相場状況に応じて機動的に株式や債券の比率を変動させる「リスク抑制型」ファンドも選択肢のひとつ。

リターンを追求するよりも、無理せず低リスクを心がけることが大切だ。

60代夫婦(再雇用)の場合

60代夫婦(年金生活)の場合

【プロフィール】

藤川太(ふじかわ・ふとし):1968年山口県生まれ。生活デザイン株式会社代表取締役。慶應義塾大学大学院理工学研究科を修了後、自動車会社勤務を経て、2001年より「家計の見直し相談センター」で資産形成アドバイスを中心とした個人向け相談サービスを展開。

イラスト/河南好美

※週刊ポストGOLD 新NISAで儲ける決定版より