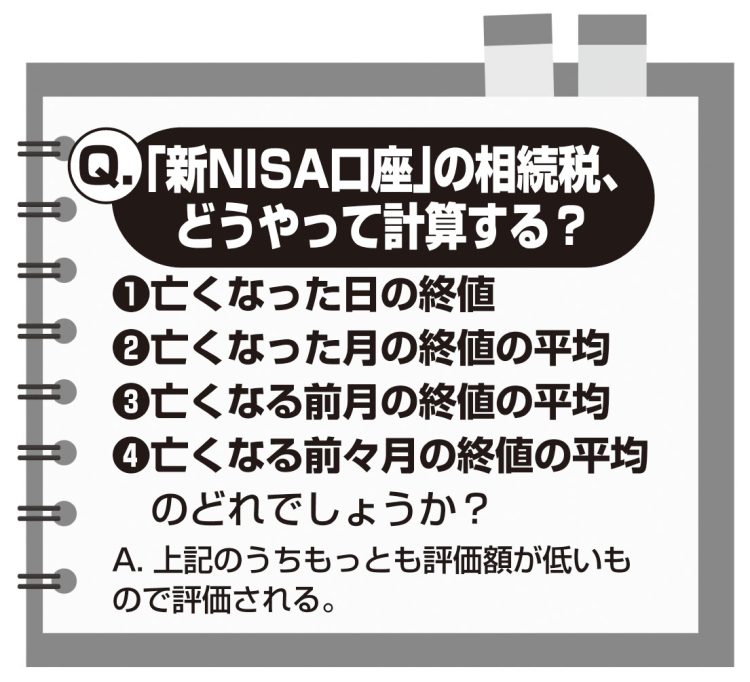

「新NISA口座」の相続税、どうやって計算するか

「税逃れ」とみなされないよう注意すべきポイント

次世代に財産を残すことが目的なら、両者の差は“誤差”に近いものなのかもしれない。だが少しでも高いリターンが望めるS&P500に賭けた結果、ウソのようなおいしい話が夢ではなくなるとしたら──鈴木さんが解説する。

「例えば、18才の新成人が毎年110万円ずつ贈与されたお金を新NISA口座に投資し続けると、生涯投資上限の1800万円に到達するのは17年後、35才になったときです。これをS&P500で年率8.1%で運用し続けることができた場合、その子が65才になる頃には、元本と運用益の総額はなんと4億600万円にもなる計算です。

利益の再投資による複利的効果は、運用期間が30年を超えると大きな威力を発揮する。“わが子や孫に4億円もの資産を残す”という、夢のような話が途端に現実味を帯びてくるのです」

ただし、子供や孫に贈与した預金や株式などは親や祖父母の死亡時に「名義預金(株)」として取り扱われ、「税逃れ」と見なされる場合がある。ファイナンシャルプランナーの横川由理さんが指摘する。

「子供や孫が贈与を受けていることを知らなかったり、親や祖父母が口座を管理していると“子供や孫の名義を使って、親や祖父母がお金を貯めている”と判断され、税金を課せられる可能性があります。これを避けるためには、贈与のたびに『贈与契約書』を交わし、口座は本人に管理させること。

また、毎年きっちり110万円ずつ贈与していると『定期贈与』と見なされる可能性もあるため“110万円贈与した翌年は100万円贈与する”など、渡す金額と時期も少しずらしておくのが得策です。手渡しではなく、口座に振り込むこともお忘れなく」

※女性セブン2024年3月28日号