「不動産相続の手続き」チャート

「固定資産税」が最初のカギになる

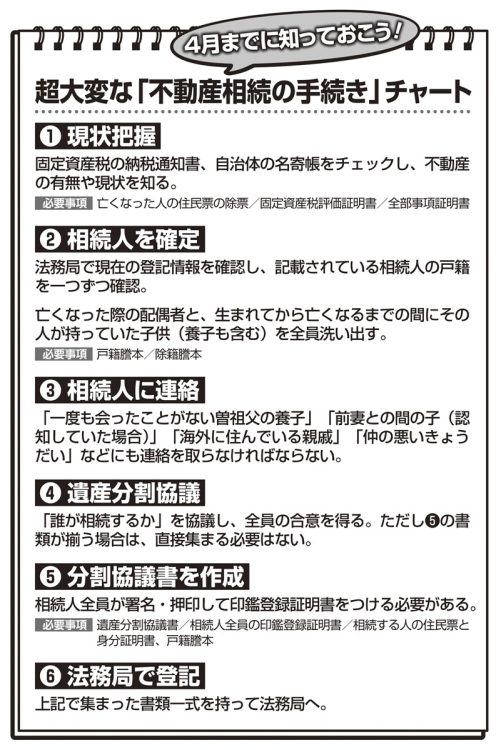

まずすべきことは、該当する不動産や土地があるかどうかと、その相続状況を把握しておくこと。行政書士の明石久美さんが言う。

「まず、その不動産の所有者の確認をします。そして亡くなった人の戸籍謄本を遡って相続人を確定し、全員と遺産分割協議を経て“誰に何を分けるか”を遺産分割協議書にまとめます」

登記の際は相続人全員の印鑑登録証明書のほか、相続人を確定した戸籍謄本の束もしくは法定相続情報証明の一覧図、亡くなった人の住民票の除票、不動産を相続する人の住民票と身分証明書、固定資産税評価証明書、登記事項証明書(登記簿謄本)などが必要。

意外に忘れがちなのが、固定資産税の納税通知書だ。分割協議の際は不動産の評価額がわかっている必要があるため、概算額として固定資産税の課税明細書にある評価額が使われる。

「これがないと協議が進まなくなってしまうので、毎年届く納税通知書はきちんと保管しておいてほしい」(明石さん)

そうして分割協議書に相続人全員が署名・押印し、印鑑登録証明書をつけ、やっと登記手続きを申請することができるのだ。

気をつけたいのは、固定資産税を払っていても、登記の名義変更はされていないケースもあること。群馬県に住むBさん(57才)は、ここでつまずいた。

「毎年、亡くなった父が持っていた土地の固定資産税の納税通知書が届き、私が税金を納めていたので、てっきり私の相続財産として登記されていると思っていたら、曽祖父の名義のままだったんです。もしこのまま気づかなかったらと思うとゾッとします。しかも、曽祖父の子供にあたる祖父は5人きょうだいだったので、いったい何人の相続人がいるのやら……」(Bさん)

実は、登記を管轄する法務局とは関係なく、市区町村には固定資産税を課税するために所有者の不動産の一覧(名寄帳)があるのだ。

「この機会に一度名寄帳を確認しておくといいでしょう。また、該当する土地と建物それぞれの登記情報(登記事項証明書)を取ることもおすすめします」(明石さん)