会社員も領収書を集めて確定申告すればトクするケースあり

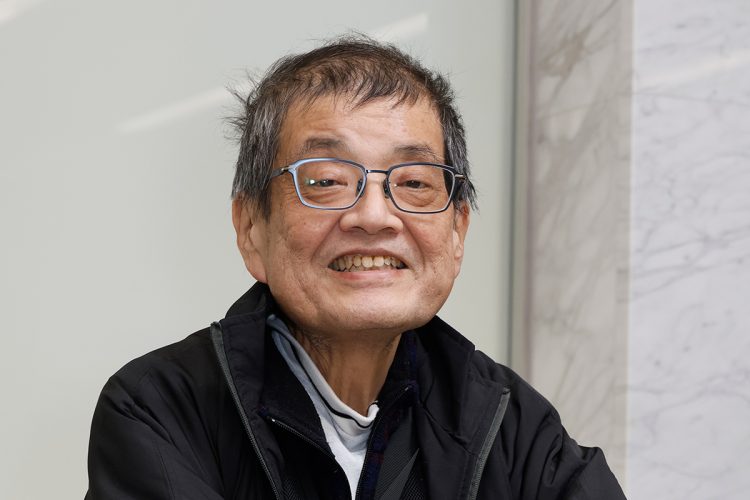

確定申告シーズンがやってきた。会社員の場合、「確定申告はしたことがない」という人も少なくないだろう。“経費”に相当する部分(給与所得控除)が年収によって決まり、会社で年末調整がされるからだ。だが、ファイナンシャル・プランナーの花輪陽子氏は、「自分で領収書を集めて申告したほうがトクなケースがある」と解説する。

* * *

「領収書ください」──。自営業の間では飲み会の領収書が取り合いになることもあるのですが、実はこの「経費」、会社員にも関係があるんです。

会社員でも、スーツ、本代、取引先との交際費など仕事をする上で必要だと認められた経費は、一定額を超えれば確定申告をすることによって税金の還付を受けることができるのをご存知でしょうか? これが「特定支出控除」という仕組みで、2013年に大幅に緩和され利用しやすくなったのです。職務に直接必要な資格取得費(公認会計士、税理士などの資格取得にかかった経費)も対象になりました。

一般的なサラリーマンの場合、“経費分”として「給与所得控除」がありますが、それの代わりに「特定支出控除」を使うことでトクするケースが意外と増えているのです。

この控除を使うことでどれくらい税金が戻るのでしょうか? まず、下記に該当する「特定支出」の合計額が、給与所得控除額の2分の1を超えれば対象になります。

●「特定支出控除」の対象となる支出

・通勤費──通勤のために必要な交通機関の利用等のための支出

・転居費──転勤に伴う転居のための支出

・研修費──職務の遂行に直接必要な知識等を習得するための研修に要する支出

・資格取得費──資格を取得するための支出で、職務に直接必要なもの

・帰宅旅費──単身赴任などの場合で、勤務場所と配偶者が居住する場所との間の旅費に要する支出

・勤務必要経費──職務に関連する書籍などの図書費、勤務場所において着用することが必要とされる衣服費、得意先との接待などの交際費等(上限65万円)

年収400万円の人の場合、「給与所得控除」は134万円ですから、その2分の1は67万円。年収500万円の人の場合、「給与所得控除」は154万円ですから、その2分の1は77万円になります。これを超えた部分について、「特定支出控除」の対象になるわけです。