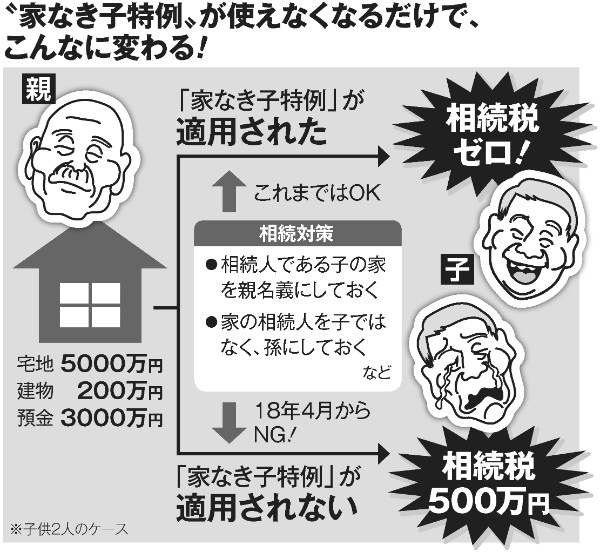

“家なき子特例”が使えなくなるだけでこんなに変わる

2015年1月の制度改正で基礎控除額が大幅に減らされたことで、相続税は“お金持ちが払う税”から“庶民も取られる税”に変わった。肉親同士のいがみ合いにつながる“争族”を避けるために、遺言まで作成して備える家族も増えている。だが、国が“あと出しじゃんけん”で制度を変えれば努力は水泡に帰してしまう──。

名古屋在住のAさん(55)はため息交じりに語る。

「せっかく遺言書まで作ったのに、台無しです。実家の相続は諦めることになるでしょうね……」

Aさんの父は83歳、母は早くに亡くなり、都内の自宅に一人暮らし。定年後は実家を相続するつもりだが、いまは名古屋赴任中で妻の実家で生活しており、なかなか戻れない。かわりに近郊に住む弟が毎週、父のもとに通ってくれている。こうした背景から、“争族”を避けるため、兄弟は父が元気なうちに遺言書を書いてもらっていた。

〈土地と家は孫(Aさんの息子)に遺贈する。預金は次男に相続させる〉──という内容だ。

相続税は、不動産(評価額)や預貯金などの遺産総額が基礎控除額「3000万円+600万円×法定相続人の数」を超えた分に対してかかる。

Aさんの場合、実家の評価額は土地だけで5000万円、建物が200万円で、一部上場企業の幹部を務めた父にはコツコツ貯めた預金が3000万円ほどある。総資産は約8200万円にのぼる。そのため、基礎控除額の4200万円までは非課税だが、超過分の4000万円に対して子供2人には合わせて約500万円の相続税が課せられる。

ただし、Aさんは前出の遺言書の内容であれば、“家なき子特例”と呼ばれる相続税上の特例が適用され、“相続税ゼロ”で実家を継げるはずだった。

だが、税制改正により、2018年4月1日から同特例の適用が厳しく制限されることになり、この遺言書のままでは、相続時に兄弟で500万円もの税金を払わなければならなくなってしまったのだ。