「小規模宅地等の特例」が使えないとどうなる?

相続税は、不動産(評価額)や預貯金などの遺産総額が基礎控除額「3000万円+600万円×法定相続人の数」を超えた分に対してかかる。不動産を相続する場合、税制上、最もメリットが大きいのが「小規模宅地等の特例」だ。故人と生前“同居していた”親族が家を相続すれば、土地の評価額が8割減になる。

「たとえば評価額1億円の土地を所有しているとして、別居する一人息子に相続させると相続税は約1220万円。ところが、もしこの息子が生前に同居していれば1億円が80%減額(2000万円)で評価され、3600万円の基礎控除枠内に収まるため、相続税がゼロになります」(税理士法人チェスター代表・福留正明氏)

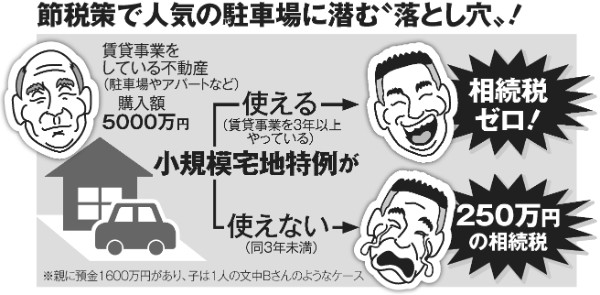

「小規模宅地等の特例」の対象になるのは住宅だけではない。アパートや駐車場といった「貸付事業用宅地等」も対象であり、金融資産(現金)をそうした不動産に置き換えることは代表的な節税策となってきた。

だが、税制改正により、今年4月1日から同特例の適用が厳しく制限されることになった。親から「貸付事業用宅地等」を相続した場合、200平方メートルを上限として評価額が5割減される。

Aさんは父が亡くなった時に実家の建物と土地を相続、預金6600万円を母が相続していた。母が亡くなれば、預金は一人息子のAさんが相続し、基礎控除(3600万円)を引いた残りの3000万円に課税され約400万円の相続税を納めなければならない。円満相続税理士法人代表の橘慶太氏が語る。

「現金で資産を持つより、不動産に換えて持った方が相続税上優遇されることはよく知られています。

Aさんのケースであれば、母親が存命のうちに200平方メートルの駐車場を5000万円で購入する。相続税の評価額(路線価格)は4000万円ほど。この土地を相続するときに特例を適用すれば、評価額はさらに半分の2000万円に下がる。残りの預金1600万円を合わせた相続額は基礎控除ピッタリの3600万円ですから、相続税はゼロになります」