財産は細かなものまでリストアップすべき

次に行うのは、プラスとマイナスの財産の洗い出しだ。預貯金は、銀行・郵便局に問い合わせて残高確認を行えばOK。株式なら口座のある証券会社に問い合わせれば株式数も時価の情報も出してくれる。美術品や宝石などは鑑定に出し、不動産は基本、国が決めた評価額(路線価)にさまざまな要件をプラスして評価をする。

注意すべきは、死亡保険金と死亡退職金の扱いだ。

「この2つは、生前には権利が確定していませんが、亡くなった瞬間に権利が発生するもの。民法上の相続財産ではないものの、“みなし相続財産(*注)”として相続税がかかってきます。特例として、それぞれに500万円×相続人の数の非課税枠があるので、それを差し引いた金額が相続税の発生する財産となります」

【*注:みなし相続財産とは、本来は故人固有の財産とはいえないが、亡くなったことで相続人のものになった財産のこと。税法上では相続財産のように扱う】

また、マイナスの財産といえば借金だが、いわゆるローンだけでなく、クレジットカードの未決済金や事業上の未払い金、買掛金もチェックが必要だ。

「葬式費用はマイナス財産に含まれますが、これはあらかじめ、故人のために使われるお金として、カウントしてよいとされています。そのため、祭壇や火葬代、飲食代、お布施、戒名代、お車代、手伝いの人への謝礼を含め、葬儀にかかる費用はすべて記録しておけば、マイナス費用として計上できます。ただし、お墓代は含まれないので注意してください」

すべての財産をリストアップして評価を金額で記し、正味の財産を計算する。

不動産や預貯金などのプラスの財産のほか、借金や未払いの税金などマイナスの財産も考慮に入れる

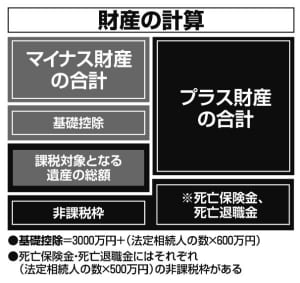

「正味の財産がプラスの場合、そのすべてに相続税がかかるわけではありません。3000万円+(法定相続人の数×600万円)が基礎控除として認められています。『財産の計算』(上表)のプラス財産に、非課税枠を引いた死亡保険金と死亡退職金を加え、マイナス財産と基礎控除を引いて残った金額が、課税対象となる遺産の総額になります。

つまり、配偶者+子2人なら、基礎控除4800万円。これを超えた財産がある人だけに、相続税を申告して納めなければなりません。それ以下なら、申告する必要すらありません」