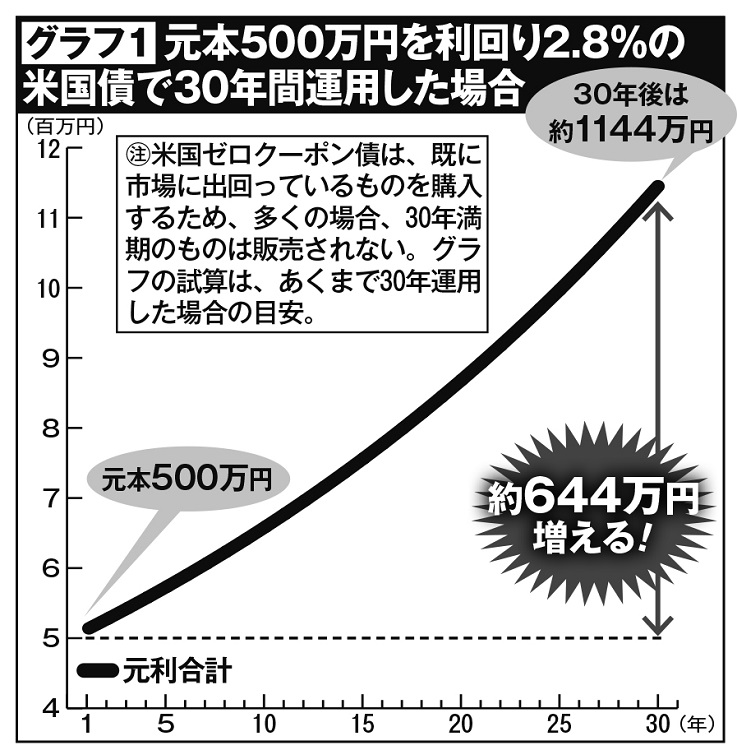

米国債で元本500万円を運用した場合のシミュレーション(為替変動は考慮せず)

その投資効果はどれほどか。たとえば、500万円を利回り2.8%のゼロクーポン債で運用した場合、30年後には倍以上の約1144万円になり、増えたお金は、実に644万円にもなる(為替変動は考慮せず、グラフ参照)。実際には、30年満期のものが販売されていることは少なく、なるべく30年に近いものを購入することになり、受け取る時に税金を考慮する必要があるが、資産が2倍以上になる投資効果は大きい。

多くの運用商品は将来受け取る金額が確定していないのに対し、米国ゼロクーポン債は満期まで持っていれば額面通りの金額を受け取れる。つまり、「事前にいくらもらえるのか」が見えており、「この先、増えるかどうか」と気をもむ必要がないのだ。

また、満期までの期間が長くなるほど「購入単価」が安くなり、10年満期のものと30年満期のものでは、金額に大きな差が生まれる。その点から見ても、長期で運用する老後資金づくりに向いている。

「証券会社によっては、1000ドル(約11万円)からと、大きな元手も必要ありません。運用している間は、株や投資信託のように『売買手数料』や『信託報酬』といった余計なコストもかからないので、長年ほったらかしでも大丈夫です」

現在、預金や保険など、多くの人が財産のほとんどを日本円で保有している。だが、杉山さんは、大きなリスクをはらんでいると話す。

「資産すべてを日本円だけで持つのは危険です。なぜなら、将来長きにわたって日本円の価値が下がらないとは誰にも断言できないからです。自国通貨だけでなく、貯金の一部を米ドルに分散させておけば、資産の防衛度は格段に上がります」