現在、イデコに加入している人はまだ100万人程度

投資信託には日本株、海外株、日本の債券(国債など)、海外の債券、不動産投資信託(リート)などを組み合わせた様々なタイプがあり、運用先によっては元本割れも起きる。投資経験がない人には選ぶのが難しそうに見える。

利回りゼロでも節税効果は大きいことを考えれば、リスクを取るのが心配なら「元本保証型」を選べばいい。

イデコの商品は別掲図の通り、大きく2つに分かれる。株などで運用される投資信託で元本保証のない「元本変動型」。全額定期預金で運用されるのが「元本保証型」だ(元本保証型も金融機関の手数料を引かれると支払われる額が元本より少なくなるケースがあるが、その場合でも節税メリットを考えると得になる)。

変動型はさらに3つのタイプがある。株での運用が中心で高い利回りが期待できるが、値下がりリスクも大きいハイリスク・ハイリターン型、国債など債券を中心に運用されるローリスク・ローリターン型、株と債券を組み込んだバランス型だ。

イデコの運用方法は、毎月の掛け金のうち3割は利回りが期待できる変動型、7割は元本保証型などに分散することもできる。また、変動型で運用して利益が出た段階で売却し、その資金を安全な元本保証型で運用するといった投資先の入れ替えも可能だ。ファイナンシャル・プランナーの森田悦子氏が選び方のポイントをアドバイスする。

「イデコの商品選択の原則は、まず若い世代は失敗しても長期的に取り戻すチャンスがあるので、利回りの高さを期待してある程度リスク運用を選ぶ。50代のリタイア前の世代は安全確実な運用を選ぶことです。

しかし今後、イデコの加入年齢が65歳まで延長されることを考えると、60歳以降も働くことを考えているなら、50代でも多少のリスクを取って利回りも期待できる商品を選ぶ方法もあると思います。絶対禁物なのは、老後資金が足りないからとハイリスク・ハイリターンの運用をすることです。最悪、元本割れで老後資金を減らしてしまいます」

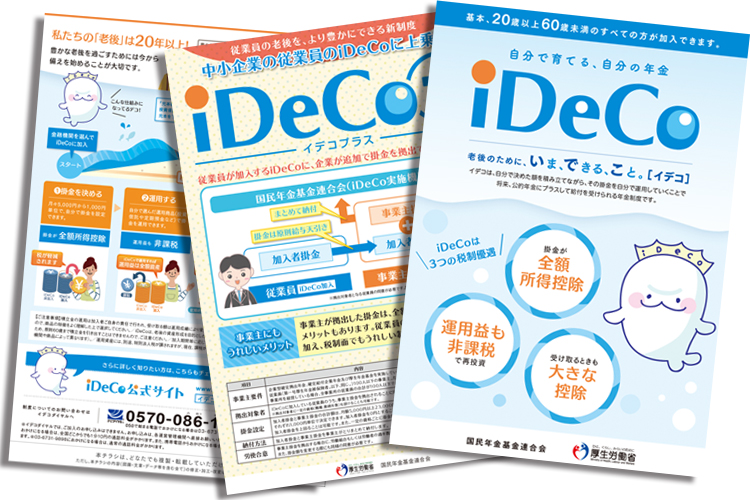

現在、イデコに加入している人はまだ100万人程度と少ない。だが、退職金を利回りがほとんどない定期預金に置いておこうと考えているなら、新制度で60歳以降もイデコに加入できるようになるのを機に、「元本保証型」のイデコ運用を始めたほうが老後資金にはプラスに働くだろう。

※週刊ポスト2019年11月29日号