医療費負担が多い時は家族で控除を活用

「親と同居」する世帯にとっての得する制度にはどんなものがあるか。たとえば、高額療養費制度は通院や入院、薬代で支払った1か月の医療費(自己負担分)が一定の基準(負担限度額)を超えると、超過分が還付される。夫婦とも70歳未満で年金生活の住民税非課税世帯であれば、負担限度額は1人あたり月3万5400円だ。一人で使うよりも「夫婦」で世帯合算したほうが得になる。だが、「親子」で合算しようとするとなかなかうまくいかない。

親が75歳以上で後期高齢者医療制度となると世帯合算できないし、75歳未満で子供と同じ健康保険の場合も、今度は現役世代である子供の収入をベースに親の医療費の自己負担限度額が計算されてしまう。子供が年収370万円以上なら月の医療費4万4000円、年収770万円以上だと月9万3000円まで払い戻しは受けられなくなる。

そこで、「老親と子供夫婦」が一緒に生活する家族で活用したいのが医療費控除である。家族の年間の医療費合計が10万円(あるいは総所得金額等の5%)を超えた場合、確定申告で手続きをすれば税金が還付される仕組みだ。高額療養費制度と違って、親子で違う健康保険に加入していても、まとめて申告できるメリットがある。税理士の犬山忠宏氏が説明する。

「『生計を一にする家族』であれば医療費を合算して申告できます。同居であれば扶養家族でなくとも、別居でも親の収入が少額で、一定額の仕送りをしているといった場合も、申告できます」

とくに親の医療費がかさむケースでは、納税額が多い現役世代の「子供が申告」することで還付額が多くなる。

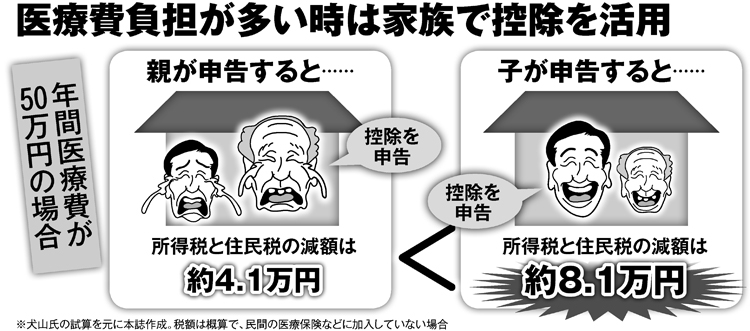

年金200万円の80代の父親と、年収700万円の現役会社員である50代の息子(妻は専業主婦で子供は独立)で犬山氏が試算したモデルケースが図だ。

父親の医療費が年間50万円かかった場合、年金生活で納税額が少ない父親が医療費控除を申告すると所得税の還付金と住民税が下がる分を合わせた節税額は約4万1000円にとどまる。

対して、息子が自分の確定申告で父親の医療費50万円を医療費控除すると、約2倍の約8万1000円が節税できるのだ。

「親の年金が200万円くらいなら、医療費25万円程度までは親に申告させたほうが得、それを超えると子が申告したほうが得になります。通院にかかった交通費なども控除の対象に含まれるので、レシートや経路の一覧などは整理しておきましょう」(犬山氏)