住宅ローン「借り換え」検討シミュレーション

日本の「住宅ローン」は超低金利状態が続いてきたが、その状況にも変化が訪れつつある。残債の「借り換え」を検討するなら、いまが “ラストチャンス”だ。

ウクライナ情勢に加えて、今年は米国で複数回の利上げが予測される。そこで大きな影響を受けそうなのが「住宅ローン」の金利だ。すでに3メガバンクは3月に適用する固定型10年の基準金利を引き上げ、約6年半ぶりの高水準となった。

住宅ローンは借入時の長期金利を参考に決まる「固定金利」と、銀行の短期金利に連動する「変動金利」に大別される。

一般に固定金利はずっと金利が変わらない分、最初の設定金利が高くなる。対する変動金利は将来的に金利が上がるリスクがある半面、現在のような超低金利では固定金利より有利になる。

注意すべきは、これから「金利上昇局面」に入ると考えられることだ。不動産コンサルタントの長嶋修氏が指摘する。

「変動金利は日銀の政策にも影響を受けます。日銀はマイナス金利政策を維持していますが、来年4月に黒田東彦総裁が任期満了となり、政策が転換される可能性がある。世界的なインフレのなかで、超低金利の住宅ローンも今後の上昇は避けられないと見ています」

近年は超低金利を背景に「変動金利」が人気を集めたが、これから新規に住宅ローンを借りる場合は低いうちに「固定金利」が有力な選択肢となる。ファイナンシャルプランナーの風呂内亜矢氏が語る。

「金利上昇局面では『全期間固定金利』の住宅ローンがセオリー。将来的に金利が上がるリスクが回避できるうえ、返済額が見通せるので人生設計が安定します」

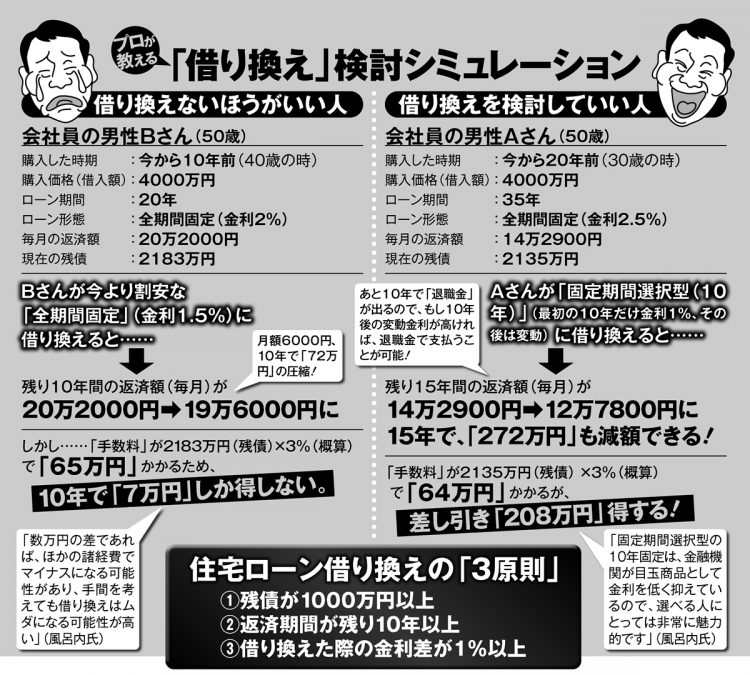

長嶋氏も、「いま変動金利の人は借り換えを検討していい」と主張する。ここで悩ましいのは現在ローン返済の“後半戦”にいる50代以上の人たちだ。

「一昔前は『フラット35』など『全期間固定金利』の利率は高めでした。ただ、いまは当時に比べてかなり金利が低くなっているため、これからの金利上昇に備えていま“固定から固定”へのローンの借り換えが選択肢になる。ただしメリットがあるかどうかはケースバイケースです」(風呂内氏)