「相続時精算課税制度」の新ルールで相続税を減らせる

2023年度の税制改正大綱でも相続のルール変更が明記され、さらなる課税強化が控えている。そうしたなかで「家族の相続税」を安くするには、どうすればよいのか。

まずは相続の基本ルールを知り、自分の家族では相続税がいくらかかりそうなのかを見極めなくてはならない。最初に行なうべきは財産の棚卸しだ。それには、全財産をまとめた「財産目録」の作成が有効となる。

棚卸しをした結果、資産総額が基礎控除(3000万円+600万円×相続人の人数)を超えていた場合、生きているうちに子や孫へ財産を渡していくことで相続税を圧縮できる可能性がある。

いわゆる「生前贈与」だ。生前贈与には2種類の課税方法があり、そのうちのひとつである「暦年贈与」がこれまで相続税対策の“王道”とされてきた。

暦年贈与では年110万円以内の贈与が非課税になる。たとえば毎年110万円の贈与を10年間続ければ、贈与税ゼロで資産を1100万円圧縮できるわけだ。

この暦年贈与の制度が2024年から大きく変わる。2023年度の与党税制改正大綱に明記された内容をもとに、税理士の植崎紳矢氏が解説する。

「もともと、『暦年贈与』には贈与者の死亡により相続が発生した場合、その日から3年前までに贈与した分は相続財産としてカウントされて相続税の課税対象になる『3年の持ち戻しルール』がありました。このルールが変更され、2024年以降の暦年贈与に関しては持ち戻し期間が7年に延長されるのです。課税強化の制度変更と言えるでしょう」

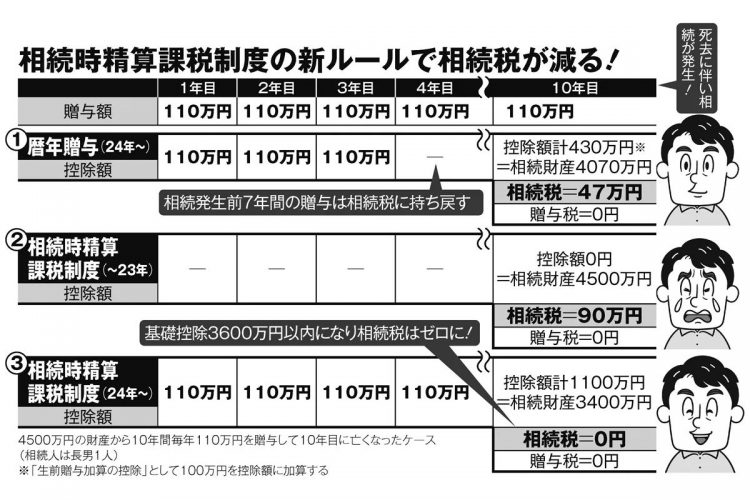

図は、親から子へ年110万円ずつの贈与を10年続け、10年目に親が亡くなった場合に、どの制度を利用するといくら相続税がかかるかを比較したものだ(親の財産が4500万円、相続人は子1人の場合)。図中の【1】が2024年以降の暦年贈与を使ったケースだ。

10年かけて1100万円を非課税で贈与し、資産が基礎控除の範囲内の3400万円まで圧縮されたはずのところ、10年目に親が亡くなったことで7年分の贈与が相続財産としてカウントされてしまう。結局、47万円の相続税が発生するのだ(持ち戻される金額のうち、4~7年目については100万円の控除枠がある)。

「死後の相続か、生前の贈与かで課税額が大きく変わるのが公平ではないといった理由でルールの変更となりました。ただし、暦年贈与への課税強化という“ムチ”とは別に、“アメ”とも言えるルール変更が行なわれる点に注目したい」(植崎氏)

それが生前贈与のもう1種類の課税方法である「相続時精算課税制度」を巡るルール変更だ。