生きてるうちにお金を使い切るには、自分の資産寿命を把握することが肝要(イメージ)

もし老後資産が尽きてしまったら――そんな不安から節約や運用に精を出すばかりで一向に「使うこと」には意識が向かない。結果、そこそこの貯金を残したまま最期を迎えてしまう。自分の人生のために、もっとお金を使えたはずなのに……そうした後悔を残さないために、生きているうちにお金を使い切る「出費術」を学ぶ。

目次

最長100歳まで資産が持つかを検討

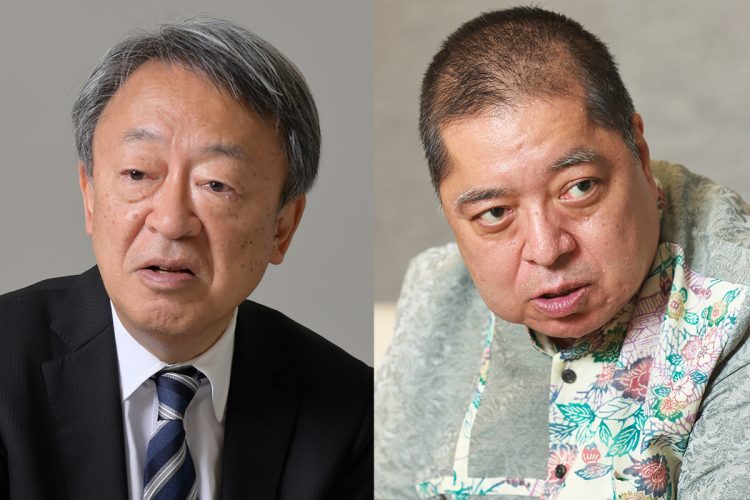

死ぬまでにお金を使い切るには、自分の資産寿命を把握することが肝要だ。『60代からの資産「使い切り」法』(日経BP 日本経済新聞出版刊)著者でフィンウェル研究所代表の経済アナリスト・野尻哲史氏が語る。

「まず年金と生活費の収支を計算し、現在保有する資産を加味して最長として100歳まで資産が持つかを検討します。100歳を想定しておけば、よほどのことがない限り資金繰りで焦ることはなくなります」

こうして100歳から逆算した出費ノート(図表参照)を活用し、退職後の主な収入である毎月の年金額と支出を比べていく。