2024年から生前贈与のルールが激変

2024年の制度変更で最も注目されるのが「相続」を巡る大改正だ。相続が発生した場合、亡くなった人の遺産額が大きいほど税率が上がり、相続税も高くなる。遺産額が「3000万円+600万円×法定相続人の数」で算出される基礎控除より多いと、控除額を超えた分に対して相続税が課される。そこで浮上する定番の相続税対策は、親が存命中に財産を子や孫に渡し、遺産額を減らしておく「生前贈与」だ。

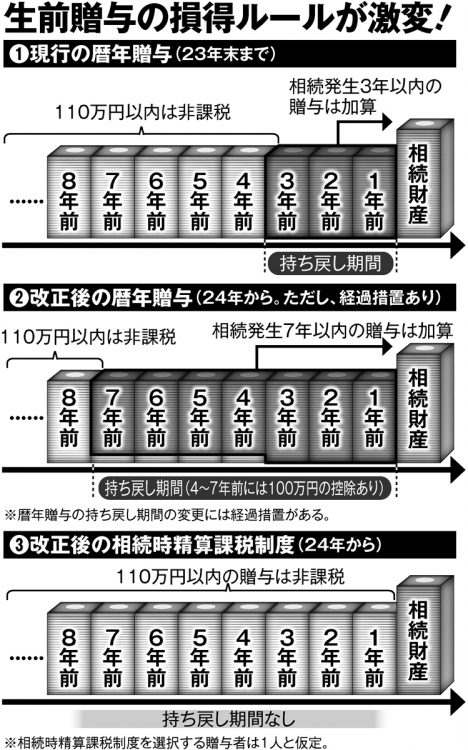

生前贈与には2種類の課税方法があるが、今回の改正は両方に制度変更があり、人によって選択が大幅に変わってくる。

1つ目がこれまで主に使われてきた「暦年贈与(暦年課税)」だ。年間110万円までは受け取る側の贈与税に基礎控除がある。つまり、年110万円までは“非課税”で子らに財産を移転できるわけだが、制度変更でそのメリットが減じる。

相続関連の著書が多い税理士法人レディングの木下勇人氏が解説する。

「現行制度では、相続発生前の3年間の贈与については“持ち戻し”といって相続財産に加算されることになっています。それが、来年1月1日の贈与からはこの持ち戻しの期間が7年に延長されます(2031年にかけての段階的な延長)」

図を比べればわかるように、持ち戻し期間が長くなると遺産総額が増え、相続税の負担が増える可能性がある。親が亡くなる4~7年前の期間の延長分については新設の100万円の控除があるものの、亡くなる直前まで毎年110万円の生前贈与をしていた場合なら、330万円で済んでいた持ち戻しが670万円に増える(340万円増)。

「相続税は遺産額によって10~55%と幅があり、相続税の実効税率が10%の人なら子の相続税負担は34万円増。50%なら170万円の負担増になる計算です」(木下氏)