世田谷・築10年・駅徒歩5分・2LDKでシミュレーション

ここまでの説明では、持ち家のリターンを不動産価格という資産形成の側面だけでとらえてきましたが、実はもう1つ重要なリターンがあります。それはローンを完済した持ち家は、老後の生活の基盤(終の棲家)として安心して利用できるという点です。この要素も踏まえて、具体的に持ち家と賃貸でリターンとコストを比較してみましょう。

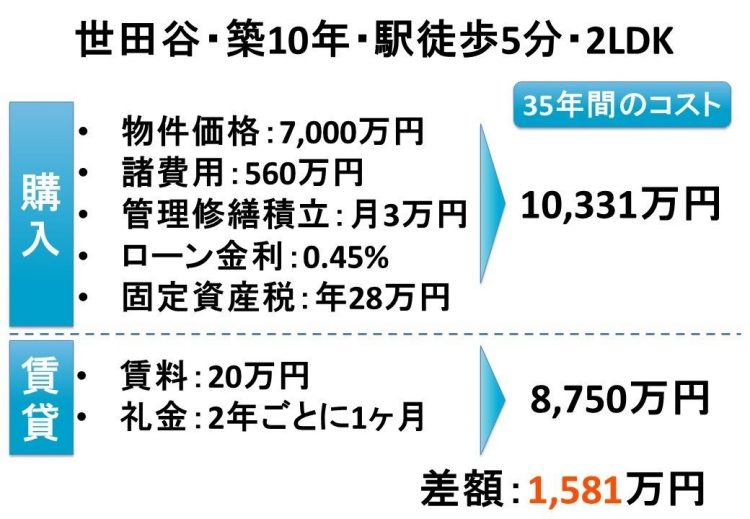

まずはコストについて、東京都世田谷区に、築10年・駅徒歩5分の2LDKのマンション(7000万円)を35歳で買った場合と、同程度の賃貸物件(家賃20万円)を借り続けた場合で35年間にかかる金額を概算しました。

購入と賃貸の35年間のコスト差

購入した場合は1億円超、賃貸では9000万円未満となり、賃貸のほうが約1600万円安くなりました。では、リターンも考慮するとどうなるでしょうか? ローンを完済した70歳時点での状況を比較した結果が下図です。

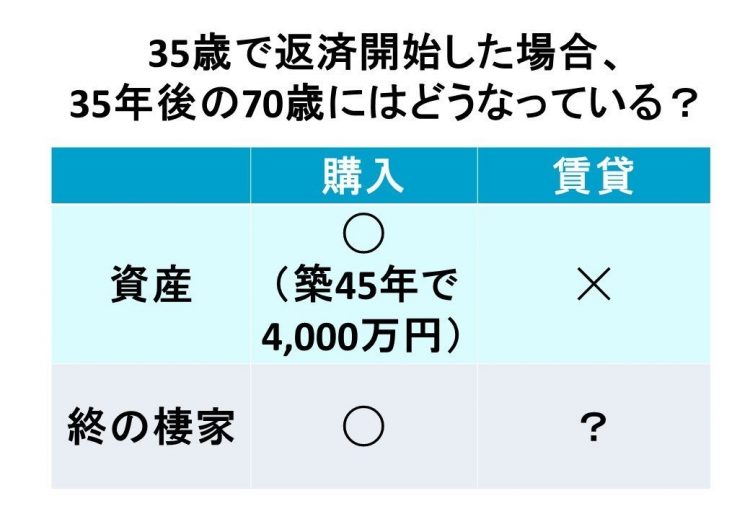

持ち家は資産価値と終の棲家が得られる

最近の世田谷区の築45年程度のマンションの取引事例を参考にすると、マンションには約4000万円の価値があります。賃貸の場合は資産価値がゼロなので、これを加味すると、持ち家のリターンが約2400万円上回ります。

また、ローンを完済している持ち家は終の棲家として利用することもできます。一方、賃貸の場合は高齢になるにしたがって借りにくくなる可能性(大家にとっては若い勤労世帯に貸す方がリスクが低い)もあり、終の棲家になるかは不透明です。

さらに、住宅ローン減税や団体信用生命保険(団信)といった住宅ローン借入によるメリットまで考慮すると、持ち家のリターンはさらに大きくなります。生涯、賃貸で暮らすスタイルも否定はしませんが、これらのリターンがない分、老後も収入をキープし続けるなどの覚悟は必要です。