課税事業者になると、消費税をどのくらい払うことになるのか(イメージ)

2022年の流行語大賞に「インボイス制度」がノミネートされてからはや1年。よくわからない!という声が多い中、10月1日から始まったこの制度、正式名称は「適格請求書等保存方式」といい、消費税を正しく納めるための制度だと政府はうたうが、その実、金銭面でも事務手続きの面でも個人事業主やフリーランスの負担ばかりが増えている気がする。どうすればいいのか? このモヤモヤを解決すべく、現時点では免税事業者のフリーランスのK記者が、税理士の小島孝子さんに質問した。【全5回の第4回。第1回から読む】

実際、事務作業はどのくらい増えるの? 消費税はどのくらい払うの?

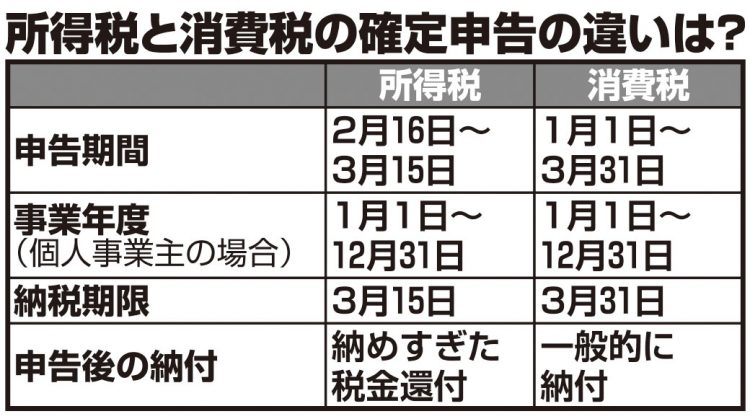

所得税と消費税の確定申告の違いは?

K記者:恥ずかしながら、私は所得税の確定申告はいつも3月の期限ぎりぎりになってしまうタイプ。なので、インボイス登録によってどのくらい経理負担が増えるかとっても心配です。

小島さん:そうですか。まず所得税と消費税で確定申告が2回必要になりますが、基本的には必要な所得税の申告の数字をまとめながら、そこの取引を流用して消費税の計算をするだけです。とはいえ、別の申告書になります。同時並行で作業をして、最終的にそれを2つの書類に分けるイメージですね。

K記者:所得税の確定申告は毎年やっていますが、消費税の確定申告はやったことがないです。素人同然の私にも、できるでしょうか?

小島さん:消費税納税額の計算にはいくつか方法があります。最も厳密な原則課税という実額の経費を使って計算していくやり方だと、基本的には帳簿が書けないとできません。年に1回レシートを集めて集計する形で申告をされている人は、簡易課税や2割特例が簡単ですね。

K記者:わざわざ税理士さんに頼まなくちゃいけないということはないですか?

小島さん:そうですね~心配な場合は、国税庁のe-taxのサイトには無料ソフトもあり、予約すれば相談窓口で誰でもタダで教えてもらえます。

K記者:それと、課税事業者になると、消費税をどのくらい払うことになるのか、気になります。

小島さん:私の著書(『どうする?消費税インボイス』)に売り上げ653万2400円、仕入れ141万6600円の場合の試算があるのですが、原則課税で約46万円、簡易課税のみなし仕入率50%で約29万円、2割特例で約11万円となりました。

K記者:計算の仕方によって納税額がこんなに変わるんですね。私が取材した個人タクシー協同組合でも平均年収約670万円を簡易課税で計算すると約30万円の負担になると話していました。

小島さん:昨年12月の閣議決定で登場した『2割特例』が3年間使えるので、免税事業者だった個人事業主なら、当面これを活用するのがお得ですよ。