インボイス導入の狙いは「消費税二重取り」か(岸田文雄・首相/時事通信フォト)

消費税のインボイス(適格請求書)制度導入について、「増税を目的としたものではない」と説明したのは鈴木俊一・財務相だ。義兄の麻生太郎氏も財務大臣時代、インボイス登録が開始された日の会見でこう語っていた。

「複数税率で適正な課税をやっていくにはインボイス制度は必ず必要だ」

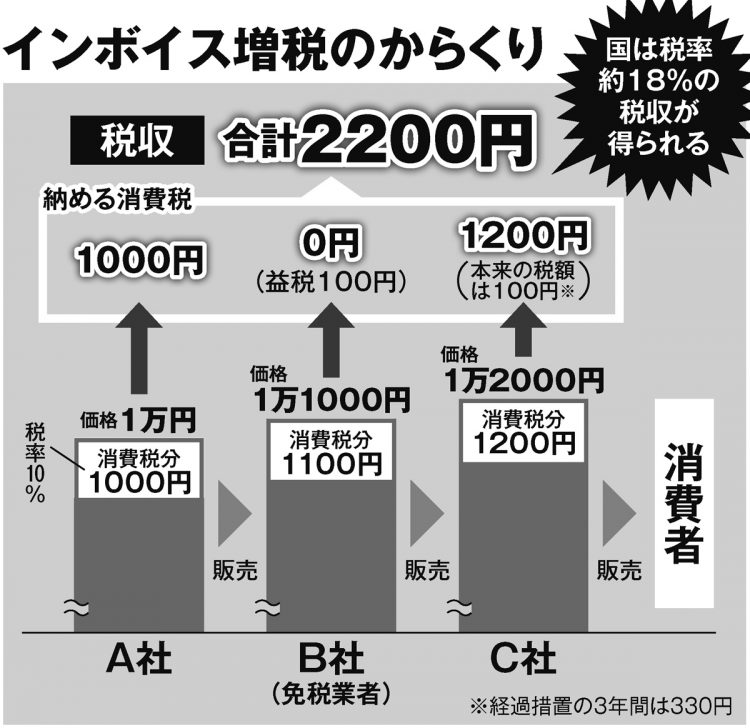

兄弟揃って白々しい嘘だった──。10月に導入されたインボイス制度には、免税業者との取引によって、国(地方分を含む)に消費税率10%以上の税収が入ってくる「消費税二重取り」の仕組みがある。財務省はそれを国民にひた隠しにしたまま導入したのだ。「インボイス増税」(消費税二重取り)のカラクリは図にすると簡単にわかる。

1200円だった納税額が2200円に!インボイス増税のからくり(B社が免税事業者の場合、A社とC社が重複して消費税を納めることに)

A社は税率10%の商品を1万円(消費税納税額は1000円)でB社に売り、B社は1万1000円(同100円)でC社に販売、C社は1万2000円(同100円)で消費者に小売りする。

このケースでは本来、国(地方分を含む)に入る消費税収の合計は小売価格の10%の合計1200円。B社が年間売り上げ1000万円以下の免税業者の場合、従来は消費税分の100円はいわゆる「益税」となって納めなくていいから、税収合計は1100円だった。

インボイス制度は、免税業者と取引する業者(図ではC社)に、「益税」分を肩代わり納税させる制度と説明されている。

ところが、実態はもっとひどい。B社が免税業者の場合、仕入れ控除を受けられないC社は、小売価格の10%の1200円の消費税を丸ごと納めなければならない。1つの商品でA社とC社が重複して消費税を納めることになる(図参照)。税理士の木村昇氏が指摘する。

「インボイス導入によって、C社は免税業者B社の益税分100円を肩代わり払いさせられるだけではなく、A社が納める消費税1000円も控除できないからその分を二重払いしなければならないわけです。その結果、このケースでは小売価格1万2000円の商品なのに消費税の納税額は合わせて2200円となり、税率約18%になってしまう。

インボイス導入から3年間は免税業者との取引は8割の仕入れ控除が認められるなどの経過措置(注:令和5年10月1日から令和8年9月30日までは仕入税額相当額の80%控除、令和8年10月1日から令和11年9月30日までは50%控除という6年間の経過措置が設けられている)がありますが、それでもC社の消費税納税額はB社の益税分を肩代わりするより多くなります」

これのどこが「適正な課税」で「増税ではない」などと言えるのか。