「じぶん年金」を作るための高配当株投資も検討する

あとは50~60代における銘柄選びの他の選択肢として、高配当株投資を検討するのもいいでしょう。年金では足りない老後の生活費を、配当金で用意していく「じぶん年金」を作ることができますからね。

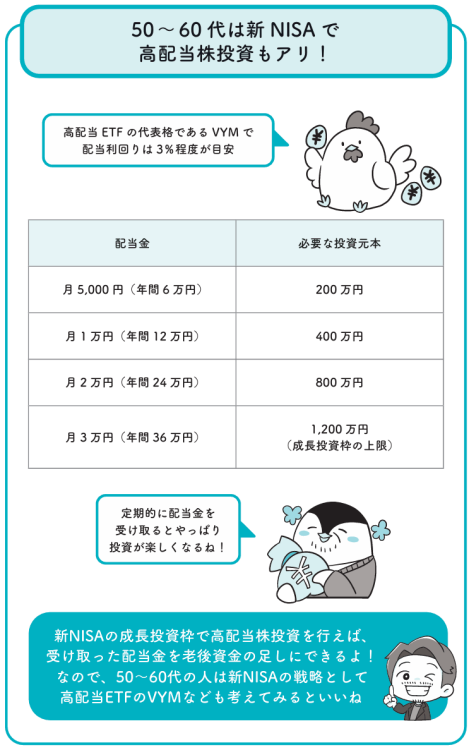

仮に新NISAの成長投資枠で高配当株投資を行った際、「月○円の配当金を受け取るには、いくらの投資元本が必要か」を考えてみましょう。

高配当ETF(上場投資信託)の代表格である「VYM(バンガード・米国高配当株式ETF)」なら、配当利回りは年3%が目安となります。まず月5000円、つまり年間で6万円の配当金を受け取るなら、6万円÷3%=200万円の投資元本が必要です。

次に月1万円、つまり年間で12万円の配当金を受け取るなら、12万円÷3%=400万円の投資元本が必要に。そして月2万円、年間で24万円の配当金を受け取るなら、24万円÷3%=800万円の投資元本が必要になります。最後に月3万円、年間で36万円の配当金を受け取るなら、36万円÷3%=1200万円の投資元本が必要となります。

そのため、新NISAの成長投資枠1200万円をすべて高配当株投資で埋めたなら、毎月3万円が税引き前で受け取れることになります。

ただ新NISAでは米国株・米国ETFへの配当金に対して国内課税(約20%)は非課税となりますが、米国課税(10%)はかかってきます。そうすると、VYMから税引き前で3万円の配当金があっても、米国課税10%は引かれて、手元に残るのは月2万7000円になります。

このようなイメージで、配当金をじぶん年金として、老後資金の足しに考えるといいでしょう。

配当金の受取額に必要な投資元本。配当利回り3%の場合

リスクを抑え手堅く運用したい人向けの「パーマネントポートフォリオ」とは

最後に参考として、60代である私の父の運用実績もシェアしておきます。私の父が保有している米国ETFは3銘柄で、VTI、VGLT、そしてIAUです。米国ETFはニューヨークなどの証券取引所に上場している投資信託で、投資信託では選べない商品も、米国ETFならラインナップしているという特徴があります。

VTI(バンガード・トータル・ストック・マーケットETF)は、全米株式とも言われますが、米国の株式市場全体に投資ができます。またVGLT(バンガード米国長期国債ETF)は債券の一種ですが、米国長期国債に連動します。

先ほど、債券はローリスク・ローリターンだとお伝えしましたが、米国長期国債はやや特殊で、リスクは比較的高く、米国株と反対の値動きをする傾向があります。

最後にIAU(iシェアーズ・ゴールド・トラスト)は、いわゆる金(ゴールド)で、株式や債券とはまた異なった値動きをする傾向があります。

これら米国株と米国長期国債、そして金を3分の1ずつ均等に保有する組み合わせを、「パーマネントポートフォリオ」と言います。

パーマネントとは永遠の、永続的な、という意味ですが、このポートフォリオは文字通り永久保有を目的としています。米国株、米国長期国債、金は、それぞれが異なる値動きをする傾向があるため、リスクを低減しつつ、リターンの確保が期待できます。