おけいどん式・配当分析チェックポイント

【ステップ2】「増配率」「連続増配年数」などを確認する

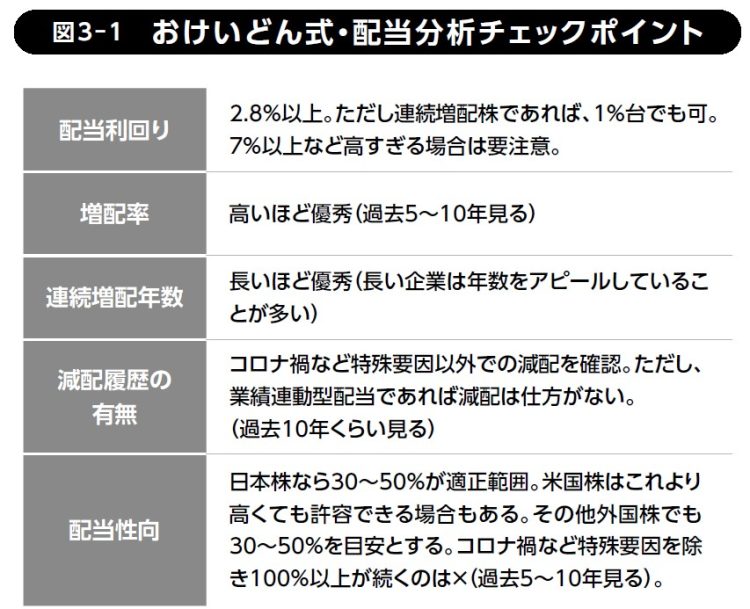

「配当利回り」に続いて、「増配率」「連続増配年数」「減配履歴の有無」を確認します。過去5~10年の推移を確認しましょう。それぞれについて説明します。

「増配率」とは、前年の配当金に対して、本年の配当金の増え方を%で示す指標です。これが高いほど良いわけです。 たとえば、本年の配当予想が120円、前年実績が100円であれば、増配率は20%となります。

「連続増配年数」とは、増配(配当金を前年より増やすこと)を何年連続で行ってきたかを示すものです。もちろん、長いほど優良です。

増配が止まっても減配(配当金を前年より減らすこと)していなければ良しとするので、あわせて、過去10年間の減配の有無も調べます。コロナ禍など社会全体に影響があるような特殊要因であれば減配も仕方なしですが、それ以外のシーンで減配していないかを確認しましょう(逆に、コロナ禍でも増配しているような企業は評価できます)。

また、「業績連動型配当」(ステップ4で解説)の企業であれば、減配は仕方がありません。

現在の配当利回りが低くとも、連続増配株であれば、長期保有によって、投資額に対する配当利回りは上がり、高配当化する可能性を持っています(長期保有によって、投資額に対する配当利回りが高くなっていく銘柄が、私は好きです)。

増配株は、増収増益(売上高も営業利益も増えていること)によって増配しているのが基本で、増収増益していると株価の上昇も狙えます。よって、長期保有により、高配当化して、含み益たっぷりとなり、「2度おいしい」と言えます。

もちろん、現行の配当利回りが高く、かつ連続増配で、かつ増配率が高ければそれに越したことはありません。

参考までに、「2度おいしい」具体例をご紹介します。

●日本株の例

三菱商事(8058)に10年前に投資していたとします。2014年5月の終値は669.67円です。

本稿の執筆段階2024年5月の終値は3303円です。2024年度の配当予想は100円です。株価は約4.9倍になりました。投資額に対する配当利回りは、14.93%(100円÷669.67円×100)です。

外国株でも例をあげます。

●米国株の例

アップル(AAPL)に10年前に投資していたとします。2014年5月の終値は22.61ドルです。

本稿の執筆段階2024年5月の終値は192.25ドルです。2023年度の配当実績は0.94ドルです。株価は約8.5倍になりました。投資額に対する配当利回りは4.16%(0.94ドル÷22.61ドル×100)です。

このように、増配株は長期保有することで株を取得したときの株価と比較して高配当化が進み、さらに株価上昇で含み益もたっぷりとなり、「2度おいしい」のです。