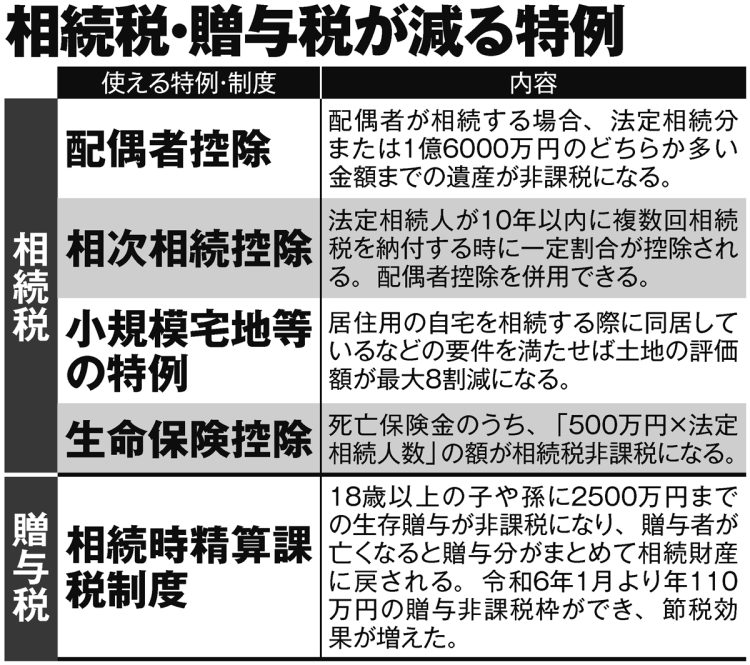

相続税・贈与税が減る特例

大きな節税につながる「相続時精算課税制度」

「他にも状況に応じて使える特例は様々あり、例えば10年以内の短い期間に祖父と父が相次いで亡くなり、2度の相続が連続した場合、経過年数に応じた『相次相続控除』を利用できる場合がある。2度の相続の間隔が短いほど、控除額が大きくなります」(植崎氏)

相続税負担が大きくなりそうな家族には、生前贈与で将来の遺産を圧縮する選択肢もあるが、その場合は「相続時精算課税制度」が大きな節税につながる可能性がある。

「2500万円までの贈与が非課税となり、相続発生時に贈与分もまとめて相続税の課税対象になる制度です。もともと節税効果はほとんどなかったが、今年1月に年110万円の非課税枠が新設された。通常の贈与だと、亡くなる7年前までの贈与が相続税の課税対象に持ち戻されるが、相続時精算課税制度を使うと持ち戻しがないのがメリットです」(同前)

他にも、一時払いの死亡保険などに加入しておくと、保険金は基礎控除とは別に「500万円×法定相続人の数」までの額が非課税になるなど、使える特例・制度は数多くある。

「特例の適用には様々な要件が必要となる場合もあるので、適宜、専門家に相談するとよいでしょう」(植崎氏)

※週刊ポスト2024年11月8・15日号

ACCESS税理士・不動産鑑定士事務所代表の植崎紳矢氏