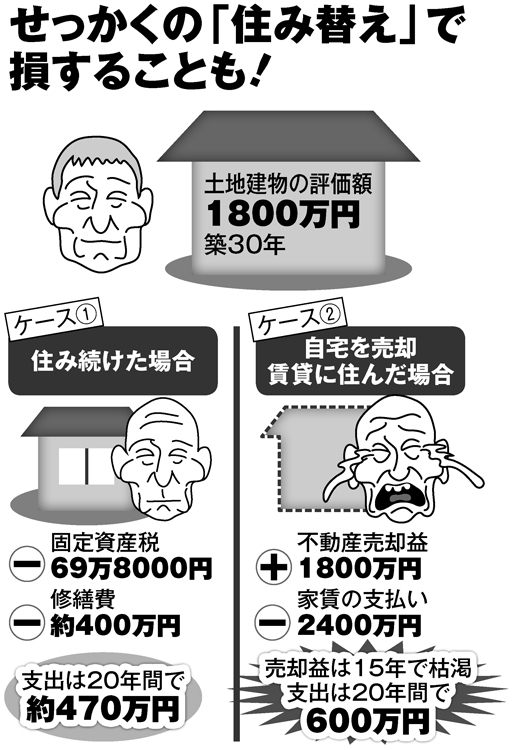

せっかくの「住み替え」で損することも

老後資産の防衛を考える上で、「住居」を巡る問題は重要だ。子供たちが独立すると、長年住み慣れたマイホームは夫婦2人世帯には“広すぎる家”となる。その時期に自宅を処分してマンションなどに移り住む「住まいのダウンサイジング」が必要といわれることが多くなってきた。

たしかに、ローンを完済したマイホームでも、「住み続けるコスト」は発生する。図は土地・建物の評価額が1800万円の一戸建て住宅(築30年)をモデルケースとした試算だ。マイホームに20年間、住み続けた場合(ケース1)、固定資産税のほか、屋根や外壁などの修繕費として400万円程度の出費が見込まれる。支出総額はおよそ470万円となる。

それゆえダウンサイジングが選択肢になるが、慎重に判断しなくてはならない。ファイナンシャルプランナー・横川由理氏が指摘する。

「実は、住宅ローンを払い終わった持ち家の場合、処分して狭い部屋に引っ越すよりも、そのまま住み続けたほうが得なケースが少なくないのです」

同じ前提で賃貸物件へ転居した上図のケース2を見てもらいたい。マイホームが評価額通りに売れたとして売却益は1800万円。不動産会社への手数料などはあるものの、自宅売却は「3000万円の特別控除の特例」が適用され、所得税や住民税は非課税だ。

ただし、引っ越し先の家賃が月額10万円の場合、売却益は15年で使い果たしてしまう。首都圏なら決して“贅沢な住まい”ではない水準の家賃だが、「20年後」を比較するとマイホームに住み続けるよりも約130万円収支が悪化するのである。つまり、転居後の家賃をどう抑えるかがカギだ。