相続税支払いのボーダーライン

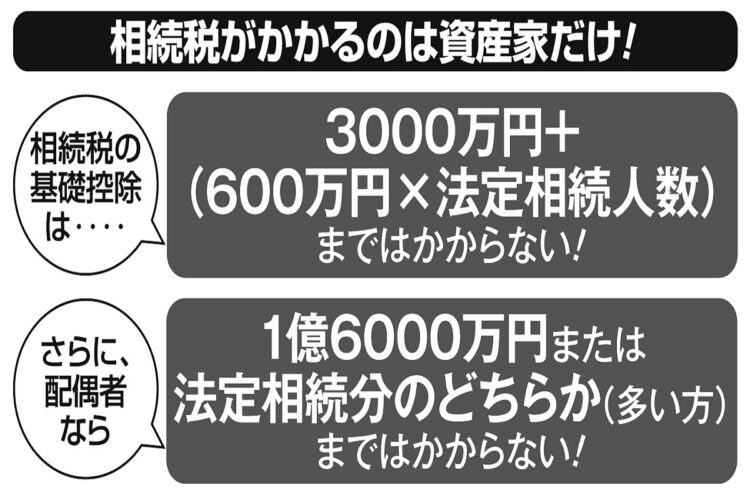

なぜなら、それなりの資産がない限り、相続税はかからないからだ。実は、正味の遺産額が「3000万円+(600万円×法定相続人の数)」を超えなければ、税金はかからない。たとえば、妻と子供2人が相続する場合、4800万円までは相続税を払わなくて済む。さらに、これを超えても相続税がかからないケースもある。

「配偶者なら、1億6000万円もしくは法定相続分(どちらか額が多い方)までは、相続税はかかりません。自宅を相続する場合は『小規模宅地等の特例』といって、故人と同居する親族がそのまま相続すると、宅地の相続税の評価額が8割減になります。宅地の評価額が1億円だったとしても評価額は2000万円に抑えられるので、相続税はかからなくなる場合もあります」(明石さん・以下同)

このように、相続税が課されるケースは想像以上に少なく、2019年の実績では、相続税が課された人は全体のわずか8.5%にすぎない。つまり、9割以上の人が相続税とは無縁なのだ。

「もし、財産が多くて相続税対策が必要なら、“誰に何を取得させるのか”をよく考えるべきです。たとえば、父がすでに亡くなり、母が不動産を持っていて、2人の子供がいるとします。長男は母と同居していて、次男は別居しているなら、同居していた長男が自宅を相続すれば、小規模宅地等の特例が適用されて相続税を抑えることができます」

相続法において、今回の改正では、「夫婦間の居住用不動産の贈与」において持ち戻しの対象外になった。20年以上婚姻関係のある配偶者に自宅または自宅を取得するためのお金を生前贈与すると、以前は相続時に「特別受益」として、その分の金額が相続額から引かれていた。しかし、改正後は持ち戻し(計算)の対象外となった。つまりどういうことなのか、明石さんがわかりやすく説明する。

「特別受益とは、相続の先渡しのようなもの。“夫が生きているときに○○万円もらっていたから、妻が相続するときはその分は差し引かれます”という仕組みです。いまは、生前に夫から贈与された居住用不動産は妻のものとみなされ、先渡しの対象外になりました」