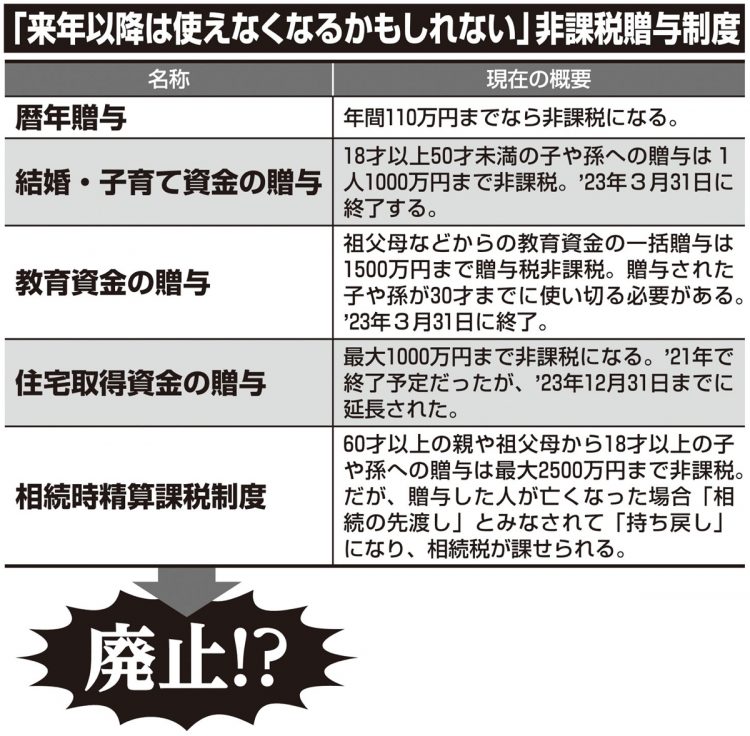

「2023年以降は使えなくなるかもしれない」非課税贈与制度の一覧

生前贈与には、財産を先渡しすることで受け取った側が資産を活用できるようにして、相続税を軽減する効果もある。現行の法律では、遺産総額が「3000万円+(600万円×法定相続人の数)」を超えなければ、相続税はかからない。例えば、夫が亡くなった場合、法定相続人が妻と子供2人の計3人なら、遺産総額4800万円までは非課税になる。

遺産総額がこれを超えそうな場合によく知られている相続税対策が「生命保険」の活用だ。

「生命保険金は、法定相続人1人につき500万円までなら非課税のため、妻や子供を受取人に指定しておくことで、相続税を課税されない財産を渡すことができるようになります」(曽根さん・以下同)

中には、親から贈与を受けたお金で子供が親の生命保険を契約し、子供が保険料の支払人、かつ保険金の受取人になるケースもある。

親に借金など「負の財産」があって相続放棄した方がいい場合でも、保険金だけは受け取れるようになるため、特に自営業の家庭などでよく使われる方法だ。

「ただし、保険料支払いのためのお金を親から受け取った時点で、それは『親から子への生前贈与』です。これに課税されないようにするには、やはり相続時精算課税制度などを利用するか、親子間で金銭消費貸借契約書を交わして“親からお金を借りた”という形を取るべきです。

また、生命保険金が非課税になるのは法定相続人1人につき500万円まで。法定相続人ではない孫を受取人に指定すると、非課税にはならず、財産が基礎控除額を超えると相続税が課せられるので注意が必要です」

例えば、妻と2人の子供、2人の孫を受取人に指定した場合、妻と子供の3人が受け取る生命保険金は非課税になるが、孫2人が受け取る生命保険金は「金融資産」として、相続財産の中に含まれることになるのだ。