世界から注目を集めている日本製鉄(時事通信フォト)

日本製鉄のUSスチールへの買収提案が注目を集めている。米バイデン大統領が買収阻止へ最終調整に入ったとも報じられており、米国でも大きな関心事となっている。その一方で、鉄鋼業界でもグローバル規模で企業再編が進むなか、日本の大手鉄鋼企業が海外企業に買収される可能性もゼロではない。

海外企業のM&Aの判断に際しても用いられるのが、「EV/EBITDA倍率」という指標である。これは「EV(※企業価値。一般的に「時価総額+有利子負債-現預金」で算出)」が、「EBITDA(※収益力。一般的に「営業利益+減価償却費+のれん償却費」で算出)」の何倍あるかを示すもので、M&Aの世界では「買収に使った資金を何年で回収できるか」の目安として使われる。買収に必要な金額(企業価値)が1兆円でその企業が1年に1000億円を稼ぐなら、「EV/EBITDA」は10倍で買収資金は10年で回収できる計算になるわけだ。

企業分析情報を提供するバフェット・コードの協力のもと、ここでは鉄鋼業界の「EV/EBITDA倍率」を比較し、ランキング化した。次に海外から狙われる企業は──。

「逆に買収を提案されるのはNG」という理屈は通りにくい

企業の敵対的買収対策などを行なう「QuestHub」社の社長CEO・大熊将八氏が語る。

「国の基幹産業である以上、買収がブロックされる可能性があるわけですが、今後は、日本企業が海外で買収を進めているのに逆に提案されるのはNG、という理屈は外交上も通りにくい」

鉄鋼大手3社の「EV/EBITDA倍率」を見ると、神戸製鋼所が4.9倍と最も低いが、JFEHDが5.4倍、日本製鉄が6.0倍といずれも米中の業界平均を下回る水準だ。多摩大学特別招聘教授の真壁昭夫氏が分析する。

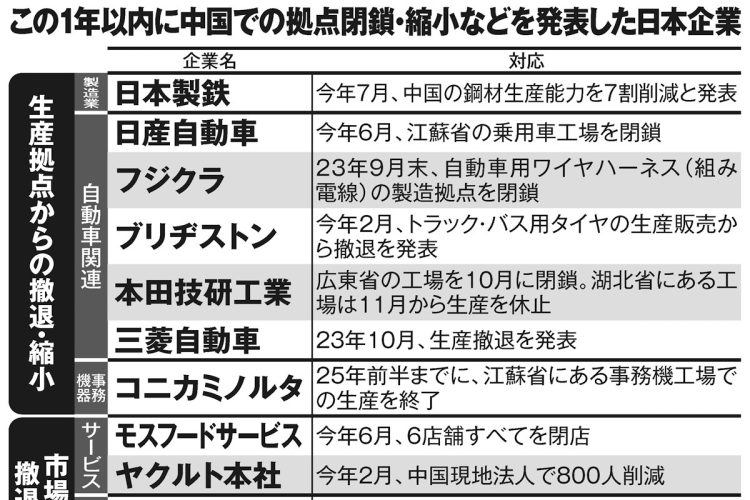

「近年、神戸製鋼所をはじめとする国内の鉄鋼メーカーは高炉休止などによりコストを圧縮するなどの改革を行なっている。その一方で、世界最大の『宝武鉄鋼集団』ら中国の過剰な生産競争の激化によって鉄鋼価格の下押し圧力が懸念材料となっている」