タワマン購入の節税効果にも大きな変化が

2024年の制度変更で最も注目されるのが「相続」を巡る大改正だ。相続が発生した場合、亡くなった人の遺産額が大きいほど税率が上がり、相続税も高くなる。遺産額が「3000万円+600万円×法定相続人の数」で算出される基礎控除より多いと、控除額を超えた分に対して相続税が課される。

贈与すべきか相続を待つか

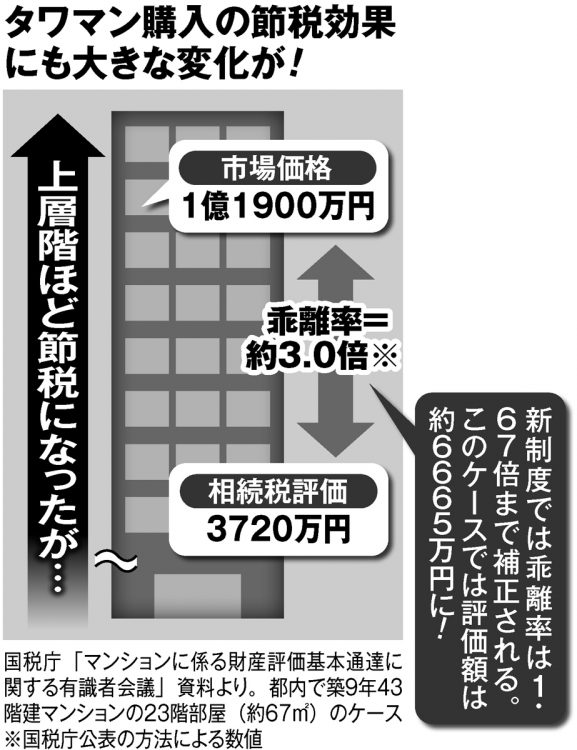

注目されている相続の制度変更が「マンションの課税方法」だ。市場価格に比べて著しく低い相続税評価額に着目した「タワマン節税」が富裕層を中心に広がってきた。相続関連の著書が多い税理士法人レディングの木下勇人氏は「節税効果が非常に高い方法」と解説する。

「仮に1億2000万円の預貯金のある父親が亡くなって相続人が子1人だと、相続税は1820万円かかります。しかし、その預貯金で父親がマンションを買っていると、物件の相続税評価額が時価の3分の1、4000万円程度になることがざらにある。それだと相続税は40万円で済みます」

市場価格と相続税評価額の乖離はタワーマンションの高層階ほど大きくなることから「タワマン節税」と呼ばれるわけだが、この手法を問題視した国税庁は築年数や階数を加味することで、相続税評価額が市場価格の最低でも6割になるよう算定ルールを変更する。

これまでは建物の固定資産税評価額+土地の持分の路線価で評価してきたが、来年1月1日からは築年数や階数に基づいて評価乖離率及び評価水準を計算し、計算した評価水準が1.67倍以上の場合は理論的な市場価格(現行の相続税評価額×評価乖離率)の6割に評価額が引き上げられるのだ。

掲載の図は国税庁の公表資料をもとに作成したもの。都内43階建ての築9年のタワーマンションの23階部分の市場価格は1億1900万円で、相続税評価額は3720万円となっていた。国税庁公表の方法による評価乖離率は2.986と計算され、これにより新ルールでは評価額が6665万円まで引き上げられる。子1人が相続する場合で試算すれば、相続税額は現行の12万円から413万円に増える。