新NISAには生涯投資枠として1800万円が設定されている(写真:イメージマート)

来年1月から始まる新NISA(少額投資非課税制度)。制度を活用して大きな資産を築きたい場合、早く投資枠を使おうと考える投資家もいるだろうが、そこには落とし穴も潜んでいる──。新刊『【新NISA完全攻略】月5万円から始める「リアルすぎる」1億円の作り方』が話題のマネースクール代表・山口貴大氏が解説する。

新NISAの意外な落とし穴とは?

新NISAは1800万円という生涯投資枠をなるべく早く埋める入金ゲームですが、あまり焦って入金してしまって、日々の生活が金銭的に成り立たなくなるのは本末転倒です。取り崩し時だけでなく、上限1800万円を目指した、つみたて期間中にも“落とし穴”があるので検証していきましょう。

たとえば、次のような収入・資産構成の人について考えてみましょう。

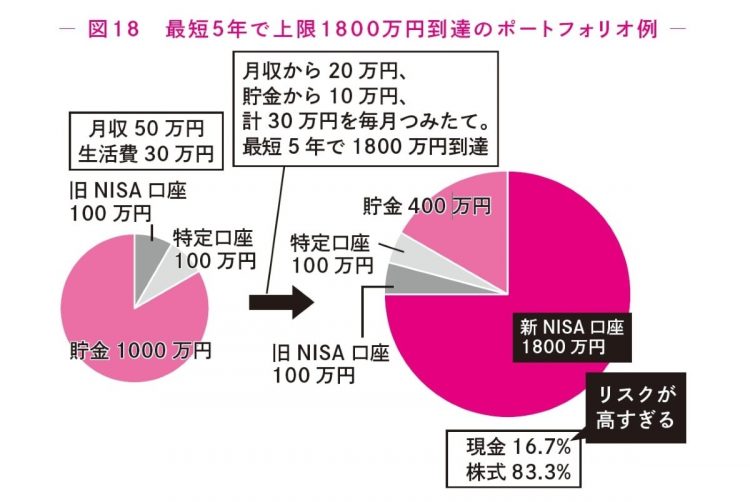

《40歳・会社経営者:NISA口座100万円 特定口座100万円 貯金1000万円 月収50万円 月の生活費30万円》

2023年までは、つみたてNISA口座で月3万円、特定口座で月2万円ずつ、S&P500に連動するインデックスファンドにつみたて投資していたとします。

この人は果たして、2024年から始まる新NISAで、毎月30万円つみたて、最短5年の上限1800万円達成を目指しても大丈夫でしょうか。まずは月々30万円をどう捻出するか、その内訳を考えてみる必要があります。

この人の場合、月収50万円で月々の生活費が30万円ですから、残りの20万円はまるまる新NISA向けの資金として利用できます。それでも足りない10万円に関しては、貯金1000万円から切り崩していくとしましょう。

《5年後のポートフォリオ:新NISA口座1800万円 旧NISA口座100万円 特定口座100万円 貯金400万円》

5年間の運用損益を考慮しない場合、現在から5年後のポートフォリオは、次の図の円グラフのように変化します。「現金比率16.7%、株式比率83.3%」という構成から見ても、株式比率が高すぎて、リスクが高いポートフォリオになってしまいます。

最短5年で上限1800万円に到達したポートフォリオの例

つみたて開始当初は、毎月20万円を貯蓄に回せて、しかも貯金が1000万円もあるので、余裕で新NISAの生涯投資枠を5年で埋め切れるように見えました。

しかし、5年後のポートフォリオを見ると、総資産の8割以上を株式が占め、1000万円あった貯金が400万円に目減りして、現金比率が低下しすぎています。