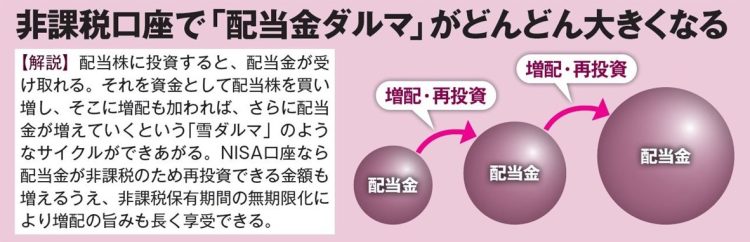

非課税口座で「配当金ダルマ」がどんどん大きくなる

「今の高配当」よりも「将来の増配」を重視する

配当株投資とは高配当投資のことで、「配当利回りランキングの上位銘柄を買えばよい」と思っている人がいるかもしれないが、それは違う。

理想的な配当株投資は、増配を続ける株を長く持ち、その結果として「取得金額に対する配当利回り」が勝手に伸びていく投資だ。

例えば、新NISAの成長投資枠1200万円分を全て使って配当利回り5%の高配当株で埋めたとする。年間で受け取る配当金は60万円。それでも十分な利益と思うかもしれないが、その利回りが今後、6%、7%と伸びていく可能性は高くない。もしかしたら10年後の配当金も60万円のままかもしれない。

配当株投資では1株配の伸びを重視する。例えば、配当利回り3%で買った株が増配を続け、10年後に配当が2倍、20年後に3倍になることは十分あり得る。株価1000円で買った株の1株配が30円から60円、90円になるということは、取得価格に対する配当利回りが6%、9%になるということ。今の配当利回りではなく、10年、20年と持ち続けた時の「取得価格に対する配当利回り」を重視したい。

その点で、「高配当株」には配当利回りが高い状態で放置されている株が多くある。

業績が上がって1株配が増えれば、その株は買われて株価が上がり、配当利回りは下がる。配当利回りランキングの上位に並ぶ株は、今後の業績や配当の予想から、「買いたくない」と判断されているのかもしれない。業績や増配の可能性が低い株は、配当株投資で狙う株とは対極にある。