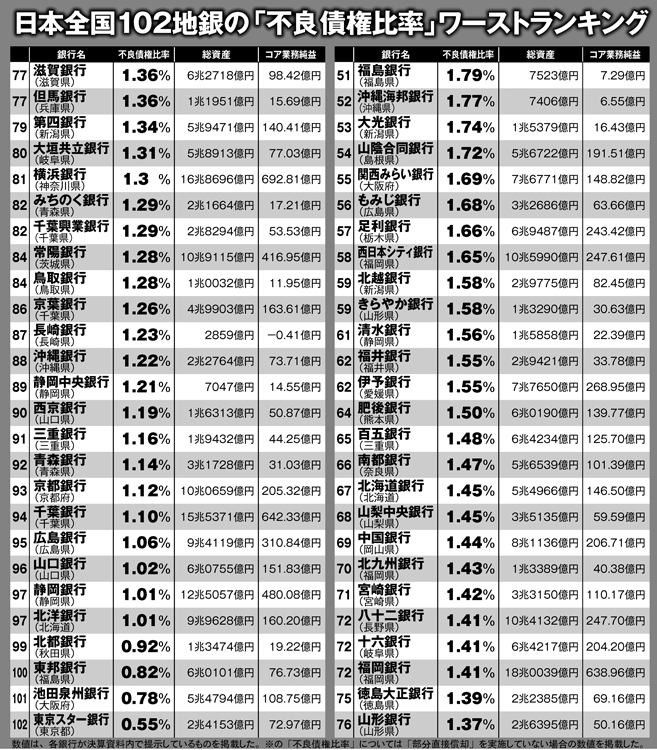

日本の地銀「不良債権比率」ワーストランキング(51~102位)

この先、さらなる経済悪化でゾンビ企業への融資が焦げ付けば、銀行も危機を迎える。経済ジャーナリストの森岡英樹氏が指摘する。

「すでに2020年3月期の連結決算で上場地銀78行・グループのうち7割が前期比で減益もしくは赤字です。地銀はメガバンクから融資を断わられた企業でも地元経済を下支えするため資金供給に努めていますが、それが不良債権を増やすことにつながり、大きな時限爆弾になっています」

地銀の苦境に追い打ちをかけるのが菅義偉政権の誕生だ。バブル崩壊後の銀行の不良債権問題にあたって、倒産も辞さない積極処理という“ハードランディング路線”を掲げた梶山静六・元官房長官を師と仰ぐ菅氏は、今回の自民党総裁選の出馬会見で、「地方銀行が多すぎる」と発言。首相就任後も地銀再編と中小企業の再編を促進すると明言。新総理による“強制統合”と受け止められた。

これから銀行業界は淘汰の大波に晒される。必然的に「生き残る銀行」と「消える銀行」に二分化されていくことになるのだ。そこで本誌・週刊ポストは、銀行の将来を占う上で重要だと考えられる「不良債権比率ランキング」を作成した。

「金融機関は貸出先債権を正常先、要注意先、要管理先、破綻懸念先、実質破綻先、破綻先に区分して管理し、要管理先以下に相当する債権の残高を不良債権として公表しています。これが資産のどの程度を占めるかを示す数字が不良債権比率です。貸出金や債務保証などの合計額を分母、不良債権総額を分子にして算出します」(森岡氏)

ATMが消え、最悪の場合は…

不良債権比率は、銀行の経営状態を可視化するバロメーターとなる。

「一般的に、不良債権比率が高いことは、経営の先行きに懸念があることを意味します。もちろん、経営状態は自己資本比率や収益力にも左右されますが、不良債権比率が2%以上ある銀行は、経営状態に注意が必要とみることができるでしょう」(森岡氏)

ランキングは、第一地銀64行、第二地銀38行の計102行を不良債権比率が高い順に並べて、「総資産」と、銀行特有の数値で一般企業で“営業利益”にあたる「コア業務純益」を併記した。