それにもかかわらずなぜマイホームが「夢」になるかというと、ヒトの本性として「所有したい」という強いバイアス(勘ちがい)があることに加えて、高度成長期に不動産価格が大きく上昇した「土地神話」が残っているからだ。投資にレバレッジをかけるのはターボチャージャーをつけるのと同じなので、資産価格が上がればものすごく儲かるし、逆に価格が下がると大損して、最悪の場合自己破産が待っている。

ハイリスクのマイホーム購入が投資として正当化できるのは、【1】自分の収入が30年以上安定している、【2】波風はあっても長期的には不動産価格は上昇する、という確信があるときだけだ。だが日本では、1990年代のバブル崩壊で地価が大きく下落したのち、不動産市場は二極化して、都心部の地価はゆるやかに上昇したものの、人口減の地方では「負動産」と呼ばれるようになった。

もちろん、こうした投資構造を理解したうえで、ハイリスク・ハイリターンを狙って不動産に投資するのは個人の自由だ。とはいえ、コロナ禍の1年で、年収200万~250万円の世帯の持ち家比率が60.3%と7ポイント低下、200万円未満の世帯は53.2%と16ポイントも落ち込んだ(*)。無理をしてマイホームを購入した低所得世帯が、収入減などで家の売却を迫られているのだ。

【*参考:「「K字経済」住宅価格にも 都心は上昇・近郊は低迷」日本経済新聞2021年4月25日】

こうした事情はアメリカでも同じで、不動産市場の長期的な上昇率は日本よりずっと高いにもかかわらず、リーマンショック以降の金融危機で住宅ローンが返済できなくなり、多くのひとが家を追い出されて破産したことから、「夢」を煽って脆弱な(あるいは情弱な)個人を借金漬けにしたことが強く批判されている(*)。

【*参考:アティフ・ミアン、アミール・サフィ『ハウス・オブ・デット』東洋経済新報社】

シリコンバレーの「夢ビジネス」

株式会社のバランスシート

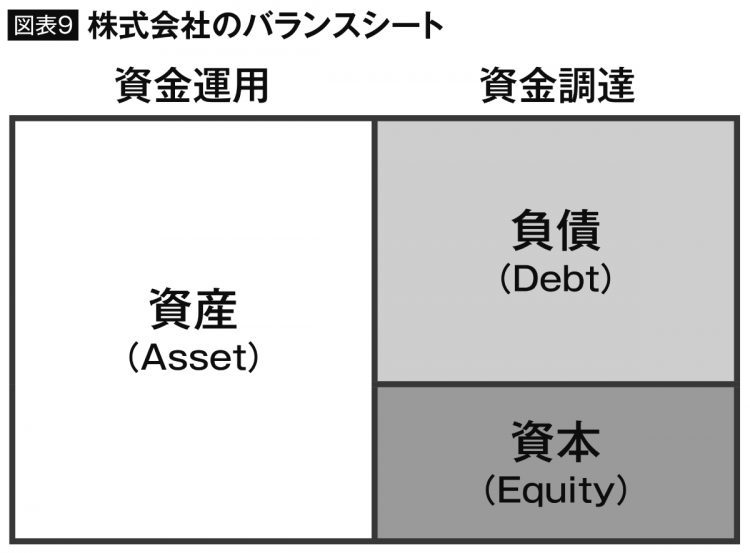

財務の基本であるバランスシート(貸借対照表)を見ればわかるように、ファイナンス(資金調達)の手法には「負債(Debt)」と「資本(Equity)」の2つがあり、調達した資金を事業として運用した結果が資産(Asset)になる(図表9)。

負債は銀行の融資や債券発行によるもので、契約に従って元本と利息を返済していれば、それ以外の義務が課されることはない(住宅ローンは負債なので、ちゃんと返済していれば、大半が金融機関の担保になっていても家を「所有」できる)。