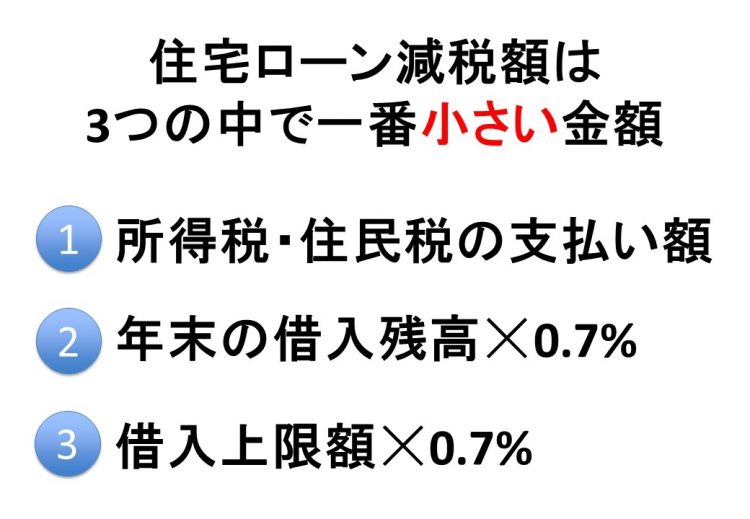

住宅ローン減税の減税額の計算方法

【1】は住宅ローンを借りた人の収入によって決まり、【2】は借りた住宅ローンの返済状況によって決まります。【3】は制度として決められている上限で、後で説明します。

【1】~【3】のどれが上限になりやすいかは年収によって異なります。一般的には、年収が500万円までの方は所得税・住民税額が小さいことから、「【1】所得税・住民税の支払額」が上限になりやすいです(支払っている税金以上の減税はできないためです)。

年収500万~600万円の方は「【2】年末の借入残高×0.7%」が上限になることが多く、年収600万円を超える方は、住宅ローンの借入額が大きい場合も多いので「【3】借入上限額×0.7%」が上限になるケースがよくあります。

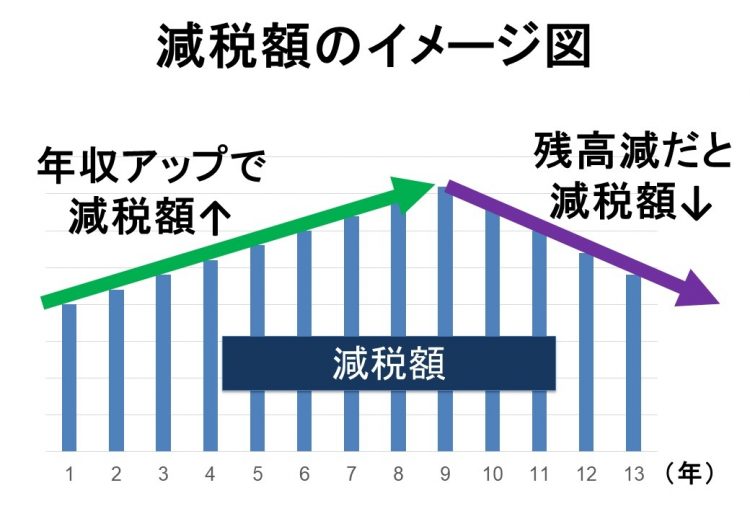

減税の期間は最大13年間で、減税額は毎年計算し直されます。そのため、「【1】所得税・住民税の支払額」が上限になっている人の場合、年収が上がっていくと減税額も増えていきます(下図の緑線)。ただし、返済が進んでいくと住宅ローン借入残高が減っていき、ある時点からは「【2】年末の借入残高×0.7%」が上限になることもあります(下図の紫線)。ですので、毎年の減税額は一定ではなく、このような山なりの推移になるイメージを持っておくといいと思います。

住宅ローン減税の減税額の推移イメージ

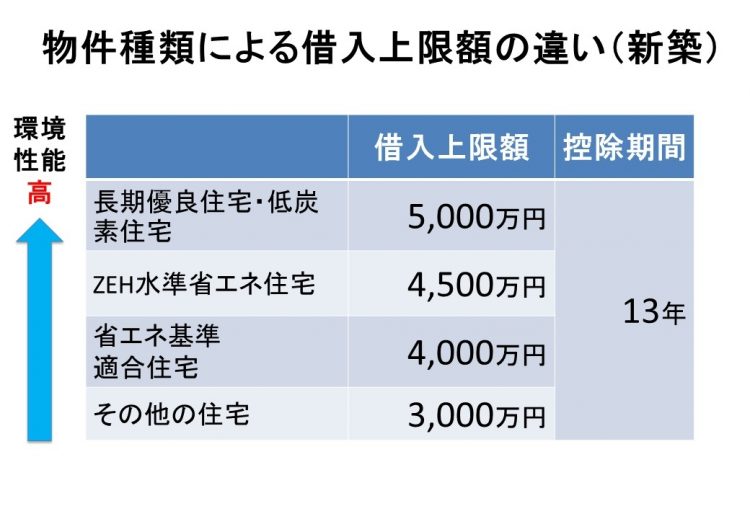

「【3】借入上限額×0.7%」の借入上限額は住宅の種類によって異なっていて、環境性能が高い住宅ほど高く設定されています。新築物件では表のように、長期優良住宅・低炭素住宅は借入上限額5000万円、ZEH(ネット・ゼロ・エネルギー・ハウス)水準の省エネ住宅は4500万円、省エネ基準適合住宅は4000万円です。そしていずれにも当てはまらない住宅は3000万円となっています。最大2000万円もの差があるということです。

新築物件の種類による借入上限額

中古物件も住宅の種類によって借入上限額が異なりますが、長期優良住宅・低炭素住宅、ZEH水準省エネ住宅、省エネ基準適合住宅が3000万円、その他の住宅が2000万円となります。新築物件よりも借入上限額が低く、控除期間も短いことは知っておきましょう。