ドル建ての貯蓄型保険のシミュレーション

【1】保障を確保しつつ市場金利とほぼ同じ利率でロックして運用できる

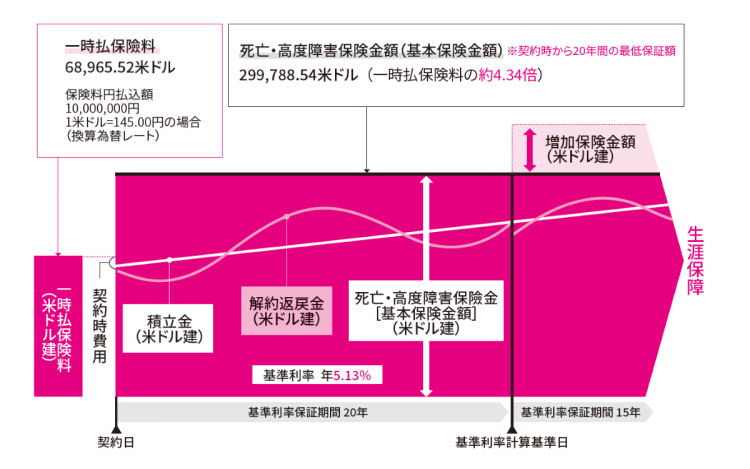

これは具体例を挙げて解説していきましょう。次の図は、ある外資系保険会社で実際に販売されている商品のシミュレーションです。今回は、30歳男性がこの保険に1000万円(1ドル=145円計算で6万8965.52ドル)を払い込んだと仮定します。

基準利率は5.13%で、これが向こう20年間は保障されます。ただ前述のように、諸々の手数料が引かれますので、1000万円を20年間5.13%で回し続けることができるわけではありません。

このシミュレーションによると、20年後には16万1990ドル、234.8%増加まで増えると書かれています。

ある外資系保険会社による、ドル建て貯蓄型保険の運用の例

これは1年複利で実質の利回りに直しますと、約4.36%です。それでは、この保険シミュレーションの米国20年債利回りは何%でしょうか。過去のデータを調べると4.27%でした。

つまり、この保険に入ると、向こう20年間保障が続くにもかかわらず、加入時の米国20年債利回り(市場金利)を若干上回る運用ができるわけです。この4.36%は外資系保険会社のクレジットリスクを背負ったうえでの数字ですので、一概に米国20年利回りと比べることはできませんが、利回りが上回っていることは事実です。

ただし、各保険会社によって保険の特徴や積立利率は異なるため、保険に加入する前にしっかりと比較検討しましょう。

【2】死亡保障にレバレッジがかかりやすい

次に2つ目のメリットである「死亡保障にレバレッジがかかりやすい」について解説していきます。一時払い終身保険にはレバレッジ終身と呼ばれる、死亡保障にレバレッジがかかる保険があります。レバレッジは基準利率が高いほど大きくなります。

つまり、金利水準が高い時にレバレッジ終身に加入しておけば、高いレバレッジの死亡保障を受け取ることができるということです。

ここで再び先ほどの図をご覧ください。払い込んだ金額は6万8965.52ドルにも関わらず、右上の「死亡・高度障害保険金額」には29万9788.54ドルと書かれています。これは一時払保険料の約4.34倍です。

つまり、この30歳男性の身に万が一のことがあると、ドル円レートに変化がない前提であれば、約4340万円の死亡保障が受け取れるわけです。もちろん、前述のメリット1を享受したうえで、このメリット2も受け取ることができます。

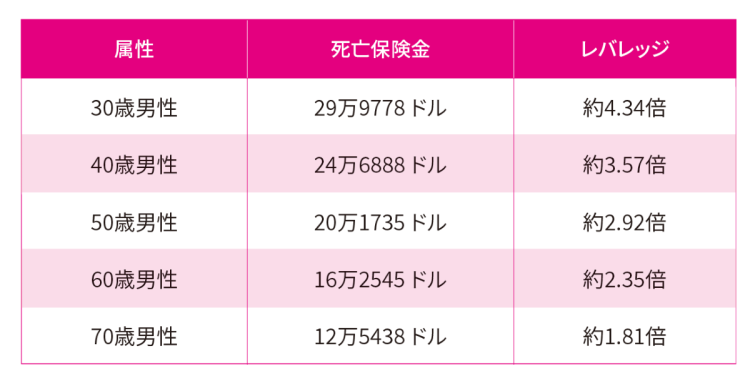

年齢が上がるほどレバレッジは下がりますが、60歳や70歳でも1.5~2倍のレバレッジがかかる場合もあります。30~40代の若い人なら3~4倍のレバレッジがかかることが一般的です。

例えば、図と全く同じ保険に同金額で加入した場合、各年代では下の図のような死亡・高度障害保険金額を受け取れます(2023年7月時点のデータ)。

年齢別の死亡保険金

市場金利が高い今だからこそ、【1】保障を確保しつつ市場金利とほぼ同じ利率でロックして運用できる、【2】死亡保障にレバレッジがかかりやすいという2つのメリットがあるので、ドル建て生命保険での運用も悪くない時期だと思います。

ただし、外貨建ての貯蓄型保険にはリスクやデメリットもあります。掛け捨て型の保険と比較すると、毎月の保険料が高くなります。また、中途解約をすると、元本割れの可能性もあるので注意しましょう。